Annullamento della Cartella di Pagamento

Secondo i principi stabiliti dalle sentenze della Cassazione: n. 24933 del 06/12/2016 - n. 8934 del 17/04/2014 - n. 15188 del 18/06/2013 – n. 22500 del 10/12/2012 - n. 4516/2012 del 21/02/2012

Negli anni si sono susseguite numerose Sentenze della Cassazione Civile e Tributaria che sono intervenute sulla problematica della validità della cartella di pagamento per quanto concerne la corretta rappresentazione delle somme dovute a titolo di compensi e interessi di mora.

La cartella di pagamento

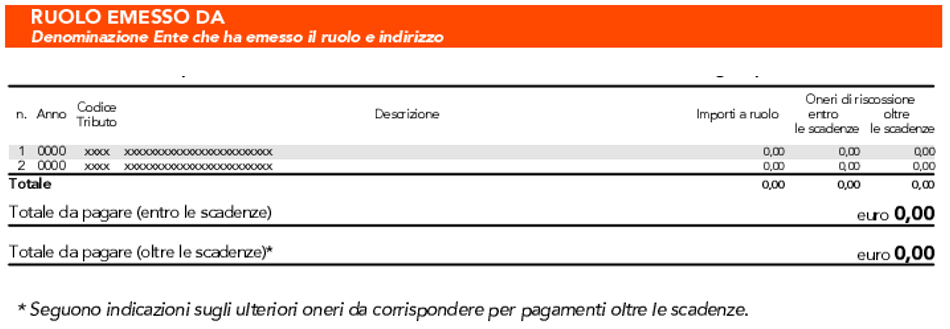

Per comprendere meglio la questione, analizziamo nel dettaglio il contenuto di una cartella di pagamento notificata dall’Agente della riscossione utilizzando l’ultimo modello emesso nel luglio 2017.

Nel DETTAGLIO DEGLI IMPORTI DOVUTI ritroviamo gli elementi attraverso cui il contribuente possa comprendere quali sono i presunti tributi non pagati a cui si riferisce la pretesa erariale.

Vengono distinti gli importi a seconda che il pagamento avvenga entro o oltre i 60 giorni dalla notifica dell’atto. Tale differenza è data dall’applicazione di un compenso percepito dall’Ente (c.d. Aggio) che è pari a:

- 3% sull’importo complessivo entro i 60 gg.

- 6% sull’importo complessivo se il pagamento avviene oltre i 60 gg.

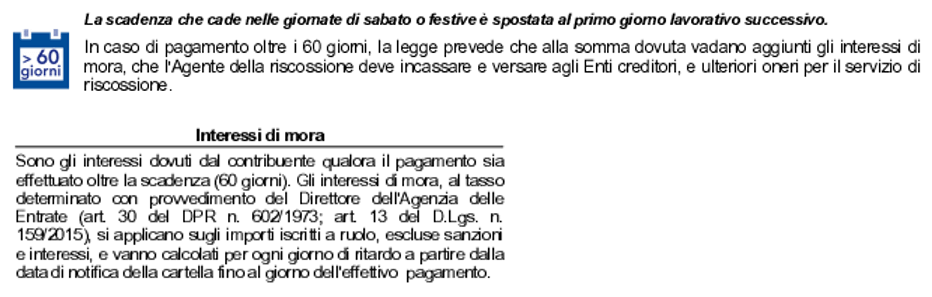

Inoltre, viene anche indicato che se il pagamento avviene oltre i 60 gg., in aggiunta al maggior compenso dovuto all’Ente (6% anziché 3%), verranno applicati anche gli interessi di mora per ogni giorni di ritardo.

Il problema sollevato dalle numerose Sentenze della Cassazione verte proprio sulla questione delle modalità attraverso cui vengono calcolati tali compensi ed interessi. Infatti, secondo quanto stabilito dalla Corte, all’intero della cartella manca l’indicazione delle formule applicate per il calcolo di questi oneri e ciò non permette da parte un eventuale riscontro del contribuente sulla loro correttezza ed esattezza.

Il calcolo degli interessi di mora è stabilito con apposito atto normativo di cui all’art. 30, D.P.R. 602/1973 applicando la seguente formula matematica:

Le problematiche sollevate dalla Corte

Nella cartella assistiamo alla mancanza di tutti gli elementi che definiscono la formula di cui sopra:

- La base imponibile, ovvero l’importo sul quale è applicato l’interesse

- il numero di giorni

- il tasso di interesse utilizzato e stabilito dalla legge

In virtù di tali gravi mancanze, il contribuente, ma anche lo stesso professionista, non è in grado di poter eventualmente verificare se il calcolo degli interessi è effettuato correttamente non essendo esplicitati con chiarezza gli elementi della formula.

Come dicevamo sulla questione è intervenuta più volte la Corte di Cassazione che ha sancito l’annullamento della cartella di pagamento proprio tenendo in considerazione tali mancanze.

Vediamo nel dettaglio alcune delle sentenze di legittimità:

Sentenza la Corte di Cassazione Civile – sez. tributaria - n. 4516 del 21.03.2012:

“l’operato dell’ufficio era ricostruibile attraverso difficili indagini dovute anche alla vetustà della questione che non competevano al contribuente che vedeva, così, violato il suo diritto di difesa. Tale ratio decidendi, secondo cui il computo degli interessi è criptico e non comprensibile anche in ragione del lungo periodo considerato, non è incisa né dalle considerazioni svolte dalla ricorrente a proposito della non necessità della motivazione della cartella derivante da una sentenza passata in giudicato (principio, peraltro, affermato dalla CTR, in riferimento ai “presupposti”) né dal solo richiamo all’art. 20 del DPR n. 602 del 1973, venendo in rilievo non la spettanza degli interessi, ma, proprio, il modo con cui è stato calcolato il totale riportato nella cartella”.

Cassazione Civile sez. VI-T, Ordinanza n. 8934 del 17 aprile 2014:

“Conformemente all’orientamento della Corte Costituzionale (cfr. sentenza 229/99 e ordinanza 117/00), questa Corte ha avuto modo di precisare, con giurisprudenza dalla quale non vi è motivo qui per discostarsi, che l’obbligo di una congrua, sufficiente ed intelligibile motivazione non può essere riservato ai soli avvisi di accertamento della tassa (per i quali tale obbligo è ora espressamente sancito dall’art. 71, comma secondo bis, del D.Lgs. 15 novembre 1993, n. 507, comma aggiunto dall’art. 6 del D.Lgs. 26 gennaio 2001, n. 32), atteso che alla cartella di pagamento devono ritenersi comunque applicabili i principi di ordine generale indicati per ogni provvedimento amministrativo dall’art. 3 della Legge 7 agosto 1990, n. 241 (poi recepiti, per la materia tributaria, dall’art. 7 della Legge 27 luglio 2000, n. 212), ponendosi, una diversa interpretazione, in insanabile contrasto con gli artt. 3 e 24 Cost., tanto più quando tale cartella non sia stata preceduta da un motivato avviso di accertamento (ex plurimis, Cass. 15638/04)”. (Corte di Cassazione, sezione V civile, sentenza 16 dicembre 2009, n. 26330)

Nella Sentenza la Corte sancisce che le cartelle che non dettagliano puntualmente il conteggio degli interessi e le aliquote applicate alle varie annualità sono affette da nullità. Per la Cassazione si tratta di atti lesivi del diritto alla difesa del contribuente e a nulla vale che l’iter dell’accertamento si già giunto a conclusione ed il contribuente stesso informato.

Nel corso dell’anno 2016 sono intervenute numerose altre sentenze della Cassazione sempre sulla stessa problematica. A tal fine segnaliamo:

Cassazione Civile, Sez. Tributaria Sent. n. 24933/2016 del 06/12/2016:

Annullamento della cartella di pagamento priva di indicazione del metodo di calcolo e del tasso relativi alle somme richieste a titolo di interessi.

Secondo la Corte: “la cartella esattoriale, quando essa non sia stata preceduta da un avviso di accertamento, deve essere motivata in modo congruo, sufficiente ed intellegibile, tale obbligo derivando dai principi di carattere generale indicati dall’art. 3 della legge n. 241 del 1990, e recepiti, per la materia tributaria, dall’art. 7 della legge n. 212 del 2000 (Cass. N. 26330 del 16/12/2009). Mancando l’indicazione del tasso e del metodo di calcolo, i contribuenti non sono stati posti nella condizione di controllare la correttezza del calcolo degli interessi operato dall’agenzia.”

Tale sentenza è molto importante perché ribadisce un principio molto importante:

le disposizioni di cui all’art. 7 della legge 27 luglio 2000, n. 212 (c.d. "Statuto dei diritti del contribuente") si applicano anche nei confronti dei soggetti che rivestono la qualifica di concessionari. La cartella di pagamento impugnata è illegittima per mancanza di chiarezza e difetto di motivazione, così come stabilito dall’art. 7 della legge 27 luglio 2000, n. 212 (c.d. "Statuto dei diritti del contribuente"), a pena di nullità.

La Legge nel rinviare a quanto prescritto in via generale dall'art. 3 della legge 7 agosto 1990, n. 241, statuisce che gli atti dell'Amministrazione finanziaria siano motivati indicando i presupposti di fatto e le ragioni giuridiche che hanno determinato il convincimento dell'Ufficio.

Inoltre, ai sensi dell'art. 17 dello Statuto dei diritti del contribuente, “Le disposizioni si applicano anche nei confronti dei soggetti che rivestono la qualifica di concessionari e di organi indiretti dell'Amministrazione finanziaria, ivi compresi i soggetti che esercitano l'attività di accertamento, liquidazione e riscossione di tributi di qualunque natura”.

Se, quindi, all’interno della cartella manca l'indicazione del tasso e del metodo di calcolo degli interessi, i contribuenti non sono posti nella condizione di controllare la correttezza del calcolo operato dall'Amministrazione finanziaria. In tal caso, pertanto, la cartella di pagamento è nulla.

Le Sentenze delle Commissioni tributarie

Nel corso del 2016 la giurisprudenza di merito ha recepito i principi stabiliti dalla Corte di Cassazione in relazione al fatto che la mancanza di chiarezza e motivazione della cartella comporti il suo annullamento; si riportano di seguito le sentenze più recenti:

Commissione Tributaria Regionale della Puglia, sezione staccata di Lecce sentenza n. 1634/2017

Ha totalmente annullato gli interessi di una cartella esattoriale iscritti a ruolo senza una specifica motivazione; i giudici di Lecce hanno ripreso correttamente un costante orientamento della Corte di Cassazione che ha sempre affermato che l’obbligo di motivazione di una cartella di pagamento deve intendersi esteso anche all’indicazione ed alla comprensione delle modalità di calcolo sia degli interessi sia dei compensi di riscossione di cui viene intimato il pagamento.

Ne consegue che la mancata indicazione, nella cartella di pagamento, del calcolo specifico e comprensibile degli interessi addebitati integra un difetto assoluto di motivazione che deve essere annullato limitatamente a tali importi.

Commissione Tributaria Provinciale Pavia, Sentenza n. 270/2016

Ha previsto l’annullamento dell’atto di intimazione di pagamento di € 147.240,56 notificato da Equitalia Nord per mancanza di chiarezza e di motivazione dell’atto con particolare riferimento alla distinzione tra capitale, interessi di mora e aliquota applicata: “se è vero che il computo degli interessi moratori è come sostiene Equitalia dettato dalla legge – art. 30 DPR 602/1973 – è anche vero che l’art. 7 L. 212/2000 garantisce al contribuente la chiarezza e la motivazione degli atti dell’amministrazione finanziaria e dei concessionari della riscossione. Nella specie l’intimazione di pagamento addebitata al contribuente quale “importo residuo dovuto” [comprende] tutta una serie di somme senza distinguere tra debito capitale residuo e interessi di mora, il periodo di computo, l’aliquota applicata. In questi termini alla contribuente è richiesto un atto di fede.”

Commissione Tributaria Provinciale Lecce, Sentenza n. 620/2016

Ha proceduto all’annullamento dell’aggio e degli interessi di mora con la motivazione che non vi è nella cartella di pagamento nessuna indicazione del tasso applicato. Ciò comporta che la loro quantificazione, così come operata dall’Ufficio di riscossione, non è suscettibile di essere verificata dal contribuente

Altre sentenze delle Commissioni tributarie sull’argomento https://www.cloudfinance.it/commissioni-tributarie.html

Il software Verifica Cartelle Equitalia

Il software redige in modo completamente automatizzato il Ricorso per annullamento della cartella di pagamento secondo quanto stabilito dalle sentenze della Cassazione: n. 24933 del 06/12/2016 - n. 8934 del 17/04/2014 - n. 15188 del 18/06/2013 – n. 22500 del 10/12/2012 - n. 4516/2012 del 21/02/2012

Attraverso una procedura molto semplice e dopo aver inserito i dati presenti in cartella il software in pochi secondi redige il ricorso già pronto da depositare presso l’organo competente per la richiesta dell’annullamento della cartella.

Gli atti che possono essere oggetto di annullamento sono i seguenti:

- cartella di pagamento/avviso di addebito notificato rispettivamente entro i 60 giorni o i 40 giorni

- atto di intimazione di pagamento notificato sulla base di una cartella non pagata

- Atto di preavviso di ipoteca

- Atto di preavviso di fermo amministrativo

I motivi dell’opposizione verteranno sui seguenti aspetti:

- Illegittimità della notifica effettuata a mezzo PEC (solo se la notifica è avvenuta con PEC)

- Carenza di motivazione dell’atto in particolare per quanto concerne il calcolo degli aggi, degli interessi e delle somme aggiuntive

- Violazione degli art. 3 e 53 della Costituzione per quanto concerne l’aggio

- Violazione dei principi di ragionevolezza e proporzionalità

New Fac Simile Ricorso Automatico per annullamento della cartella di pagamento

Importazione da Excel

Importazione da Excel

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Cartelle Equitalia: Profili di illegittimità e ricalcolo delle somme

L'articolo analizza in dettaglio il contenuto della cartella notificata da Equitalia S.p.A., individua le metodologie di calcolo di interessi, compensi di riscossione, sanzioni, somme aggiuntive e spese, definendo i profili di illegittimità in relazione alla normativa in vigore e alla giurisprudenza ed individuando principi e modalità di ricalcolo.

- Dall’aggio al compenso di riscossione: profili di illegittimità della cartella di pagamento

L'articolo analizza, alla luce della più recente giurisprudenza di merito, i profili di illegittimità dell’aggio applicato da Equitalia, nella misura in cui, essendo tale compenso commisurato in percentuale fissa sulle somme iscritte a ruolo, esso possa assumere importi esorbitanti, svincolati dall’attività effettivamente svolta dal concessionario.

- Modalità di calcolo degli interessi di mora nella cartella di pagamento

Una approfondita analisi della metodologia di calcolo degli interessi di mora effettuata da Equitalia e come invece andrebbero correttamente calcolati.