Report Finanziari

Report Centrale Rischi e Analisi di Bilancio

Recensito come azienda eccellente nell'innovazione digitale

Analizza la situazione economico finanziaria dell’azienda e valuta il merito creditizio

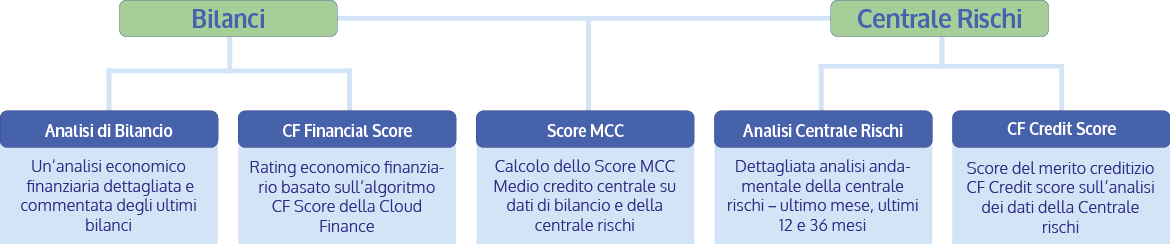

Tutto in un report: Analisi di bilancio, rating economico finanziario, analisi andamentale CR e valutazione del merito creditizio

Otterrai automaticamente:

Analisi di bilancio e rating

Riclassificazione del bilancio e analisi dell’indebitamento

40 Indici di bilancio commentati e valutazione della performance

Rendiconto finanziario IAS e OIC

Rating Medio Credito Centrale MCC, Standard & Poor's e Indice di Altman

Calcolo del rating CF Financial Score, algoritmo proprietario della Cloud Finance

Segnalazione di eventuali criticità gestionali ed indicazione di possibili interventi correttivi per il miglioramento del rating economico finanziario

Report di bilancio 70 pag. scaricabile in Word, PDF e Excel

Analisi andamentale CR e Score merito creditizio

Calcolo del CF Credit score, algoritmo proprietario della Cloud Finance per la valutazione del merito creditizio

Analisi su ultimo mese, ultimi 12 o su intero rapporto in ottica andamentale

Analisi delle anomalie riscontrate sulle singole Linee di Credito

Analisi dei principali indicatori utilizzati negli screening finanziari delle banche: sofferenze, crediti scaduti, Crediti scaduti impagati non deteriorati e deteriorati

Analisi Garanzie Ricevute, Crediti di firma, Derivati ed Enti segnalanti

Segnalazione di eventuali criticità gestionali ed indicazione di possibili interventi correttivi per il miglioramento del merito creditizio

Analisi completa 60 pag. scaricabile in Word, PDF e Excel

Genera due report automatici di circa 60 pagine ognuno e ricchi di testi, indici, tabelle, grafici e commenti automatici che, grazie ad algoritmi di business intelligence, descrivono i risultati ottenuti proponendo anche dei suggerimenti su eventuali interventi che consentano di migliorare la performance aziendale ed il rapporto con le banche. Unico servizio che dà la possibilità, nella versione Premium, di scaricare tutti i risultati in formato Word ed Excel così da poter essere modificabile ed editabile secondo le diverse esigenze.

I report sono disponibili in formato PDF per la versione Standard ed anche in Word e Excel per quella Premium

1 azienda

€

Sconto del %

Analisi di

Bilancio

fino a 3 anni

Analisi

andamentale CR 12

mesi

CF Financial Score

CF Credit Score

Score MCC

Report in PDF

3 aziende

€

Sconto del %

Analisi di

Bilancio

fino a 3 anni

Analisi

andamentale CR 12

mesi

CF Financial Score

CF Credit Score

Score MCC

Report in PDF

5 aziende

€

Sconto del %

Analisi di

Bilancio

fino a 3 anni

Analisi

andamentale CR 12

mesi

CF Financial Score

CF Credit Score

Score MCC

Report in PDF

1 azienda

€

Sconto del %

Analisi di

Bilancio

fino a 5 anni

Analisi

andamentale CR 36

mesi

CF Financial Score

CF Credit Score

Score MCC

Commenti del consulente esperto

Report Word, PDF e EXCEL

Inserimento logo aziendale

3 aziende

€

Sconto del %

Analisi di

Bilancio

fino a 5 anni

Analisi

andamentale CR 36

mesi

CF Financial Score

CF Credit Score

Score MCC

Commenti del consulente esperto

Report Word, PDF e EXCEL

Inserimento logo aziendale

5 aziende

€

Sconto del %

Analisi di

Bilancio

fino a 5 anni

Analisi

andamentale CR 36

mesi

CF Financial Score

CF Credit Score

Score MCC

Commenti del consulente esperto

Report Word, PDF e EXCEL

Inserimento logo aziendale

Tabella comparativa Report disponibili

| CF Sistema report | Report di Bilancio e Rating MCC |

Centrale Rischi e Analisi di Bilancio |

Crisi d’impresa e Strumenti di Allerta |

||

|---|---|---|---|---|---|

| Standard | Premium | Standard | Premium | ||

| Analisi del bilancio e della performance | fino a 3 anni |

fino a 5 anni |

fino a 3 anni |

fino a 5 anni |

fino a 5 anni |

| Score MCC | |||||

| CF Financial Score | |||||

| Analisi andamentale CR | fino a 12 mesi |

fino a 36 mesi |

|||

| CF Credit score | |||||

| Approfondimento analista | |||||

| Formato Report PDF | |||||

| Formato Report Word, PDF e Excel | |||||

| Inserimento logo aziendale | |||||

| Prezzo per singolo report | € 29 | € 49 | € 69 | € 129 | € 50 |

| Più informazioni | Più informazioni | Più informazioni | Più informazioni | Più informazioni | |

Come acquistare

Accedi alla piattaforma: www.cloudfinance.it

Se non sei registrato: https://webapp.cloudfinance.it/

Acquista il Report Centrale Rischi scegliendo il periodo da analizzare (Ultimo mese - Ultimi 12 mesi -Tutto il periodo)

Vai alla guida

Inserisci i dati richiesti:

- P. Iva e CF azienda da analizzare

- Carica il Pdf della Centrale rischi

Riceverai per e-mail in tempo reale:

- Analisi di bilancio e rating MCC

- CF Financial Score

- Analisi della Centrale rischi

- CF-Credit score sul merito creditizio

FAQ - Report Centrale Rischi

Hai bisogno di ulteriori informazioni commerciali o sulle funzionalità dei software? Chiamaci per parlare con un nostro consulente. Consulenza commerciale: lun-ven 8:30-18:30 (digitare tasto 1)

0824317019Risposta

L’accesso ai dati della CR è gratuito. Si può effettuare l’accesso direttamente via internet attraverso il servizio on line gestito dalla Banca d’Italia: https://arteweb.bancaditalia.it/

Risposta

La differenza è rappresentata da:

- nella Premium, possibilità di ottenere tutta l’analisi effettuata, sia economico finanziaria che andamentale della Centrale Rischi, anche in formato Word ed Excel, molto utile se si vogliono ottenere ulteriori elaborazioni personalizzate e se si vuole inserire il proprio logo di studio o aziendale

- nella Premium, ulteriori commenti personalizzati alla realtà aziendale degli analisti della Cloud Finance oltre a quelli già presenti e generati automaticamente dal software che riguardano sia l’analisi effettuata che in particolare le criticità riscontrate e come superarle per migliorare il merito creditizio

- nella Premium, analisi andamentale della CR ad un mese, 12 mesi ed anche per tutto il rapporto 36 mesi

Risposta

In fase di ordine, è possibile scegliere la modalità di pagamento preferita tra carta di credito, paypal o bonifico bancario (in caso di bonifico, è necessario trasmettere la contabile del pagamento via email, oppure caricarla in piattaforma dall’apposita funzione, ai fini dell’attivazione immediata del servizio).

Risposta

L’analisi sarà elaborata in tempo reale ed inviata per e-mail entro tre ore dall’acquisto

Risposta

Grazie ad algoritmi di business intelligence e di machine learning, il software genera automaticamente dei commenti che descrivono nei dettagli la performance aziendale, gli indici, gli score assegnati e propongono dei suggerimenti per superare eventuali criticità riscontrate.

Risposta

E’ possibile procedere all’acquisto dei report di analisi dal pannello Acquista Abbonamenti oppure dal pannello dedicato Gestione Report del menù laterale della propria area riservata, una volta effettuato il login.

Inoltre, è disponibile sul sito cloudfinance.it, nella sezione Servizi, un’area dedicata ai Report Finanziari: Report di bilancio e rating MCC e Analisi centrale rischi.

Risposta

Una volta effettuato l’acquisto del report, è necessario ACCEDERE alla sezione Gestione Report della propria area riservata ed indicare i dati dell’azienda da analizzare: Denominazione e ragione sociale, partita iva, codice fiscale, file PDF della Centrale Rischi, così come inviata dalla Banca d’Italia. Di seguito indichiamo il link riportante alla guida online: https://help.cloudfinance.it/guida-online-category/gestione-report/

Risposta

Nella versione Standard il report è scaricabile in formato PDF, mentre per la versione Premium il report è scaricabile anche in Word e Excel pertanto, trattandosi di un normale file Word-excel, il report è editabile e modificabile ed è possibile inserire anche loghi personali o aziendali.

Risposta

Il report di analisi sarà elaborato e disponibile in formato PDF per la versione standard mentre per quella Premium sarà disponibile, oltre che PDF, anche in formato Word ed Excel.

Risposta

Tutte le aziende non finanziarie che depositano il bilancio presso il Registro delle imprese in formato OIC e che sono segnalate in Centrale Rischi della Banca d’Italia.

Risposta

Il report di analisi elaborato sarà disponibile al download dalla sezione Gestione Report della propria area riservata e sarà trasmesso via e-mail.

Risposta

Il possesso della copia della C.R. in formato PDF è condizione necessaria per effettuare l’analisi. In mancanza di tale documento non sarà possibile utilizzare tale servizio. Nel caso in cui si disponga del solo bilancio e non della Centrale Rischi è comunque possibile effettuare l’analisi utilizzando il servizio del solo report di bilancio collegandosi a questo indirizzo: https://www.cloudfinance.it/analisi-di-bilancio-e-rating-online.html

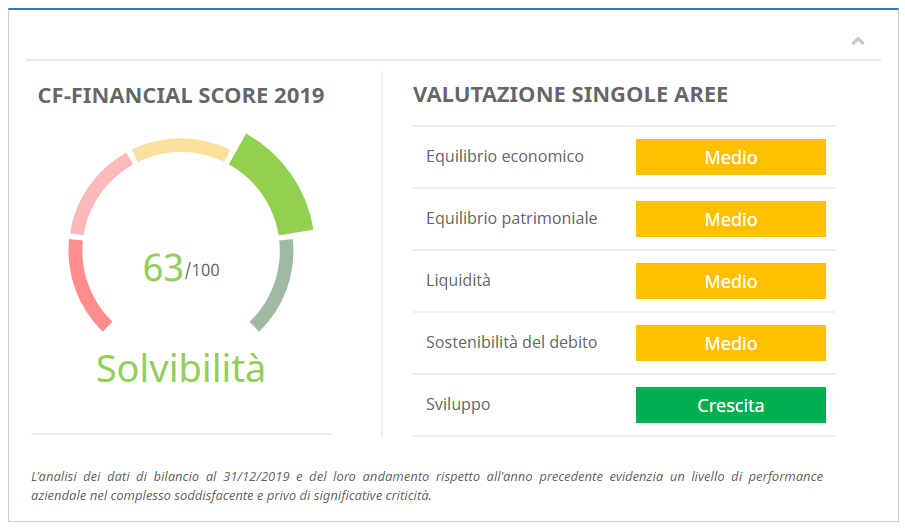

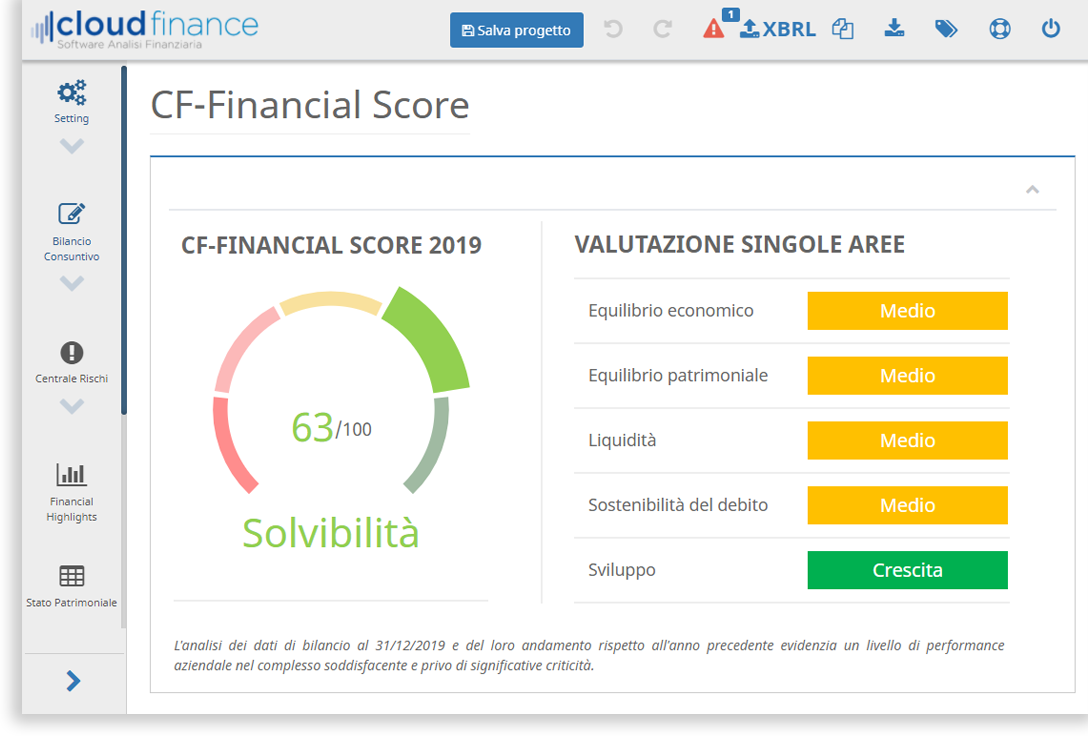

CF Financial Score

Il CF Financial Score si basa su algoritmo proprietario della Cloud Finance e nasce dallo studio statistico effettuato sulla base di migliaia di bilanci e situazioni contabili.

Lo scoring, rivolto alle imprese non finanziarie, consente di esprimere un giudizio globale sullo stato di salute dell’azienda e sul suo merito creditizio inteso come capacità dell’impresa di generare flussi di cassa adeguati al servizio del debito in un determinato orizzonte temporale.

La gestione aziendale è suddivisa in cinque aree di performance:

- Equilibrio economico

- Equilibrio patrimoniale

- Liquidità

- Sostenibilità del debito

- Sviluppo

A ciascuna di esse viene attribuita una singola valutazione (basso, medio-basso, medio, medio-alto, alto)

Per l’area di performance “Sviluppo” le possibili valutazioni invece sono: 1. Crescita 2. Miglioramento 3. Stazionario 4. Peggioramento 5. Declino.

Attraverso un sofisticato algoritmo basato su modelli di business intelligence e machine learning, vengono combinate le cinque aree aziendali determinando così un punteggio da zero a cento al quale è associato uno scoring complessivo le cui possibili valutazioni possono essere: 1. Rischio Default, 2. Rischio, 3. Vulnerabilità, 4. Solvibilità, 5. Sicurezza

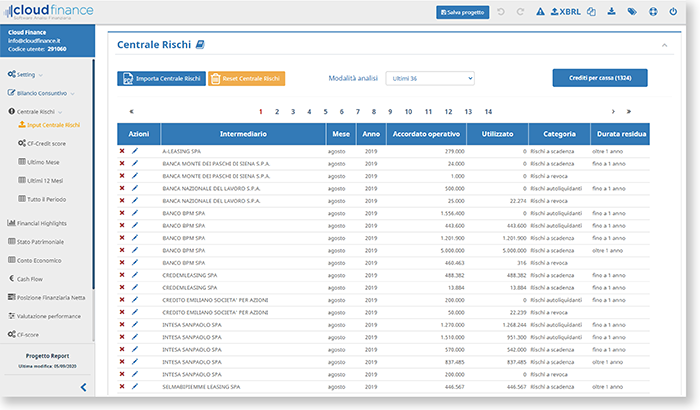

Inserimento PDF Centrale Rischi

Il PDF CR può essere caricato automaticamente nel Software, il quale provvederà a prelevare e poi ad elencare tutte le linee di credito presenti nel documento sottoforma di record facili da leggere ed editabili secondo le diverse esigenze.

E’ possibile, all’occorrenza, cancellare tutti i dati caricati attraverso un semplice ed immediato “Reset Centrale Rischi”.

E’ inoltre possibile scegliere fino a tre diverse modalità di analisi (ultimo mese - ultimi 12 - ultimi 36).

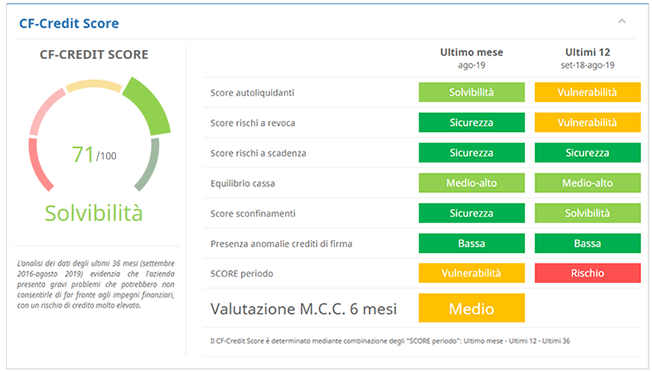

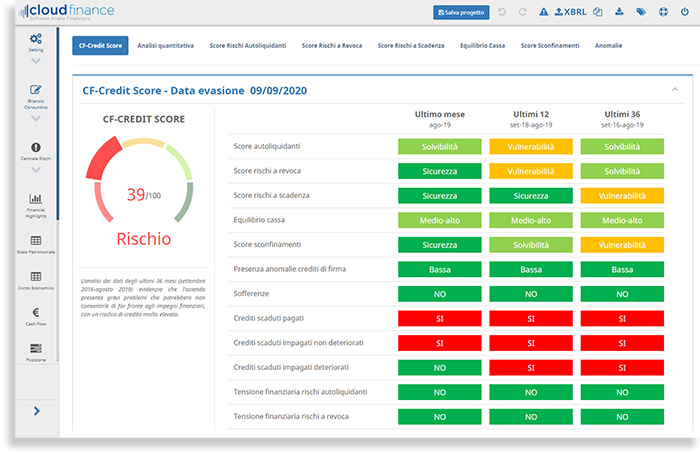

CF-Credit Score

I dati inseriti vengono elaborati attraverso un algoritmo scientifico proprietario della Cloud Finance che restituisce uno Score specialistico del merito creditizio dell’azienda opportunamente commentato e suddiviso in cinque diversi Rating (Sicurezza, Solvibilità, Vulnerabilità, Rischio, Rischio Default).

Il Credit Score deriva dalla combinazione dei principali indici utilizzati negli screening finanziari delle banche: Crediti scaduti pagati, impagati o impagati deteriorati, Sofferenze, Tensione finanziaria, Sconfinamenti, Tournover Portafoglio effetti, Duration.

In tal modo è possibile ottenere in pochi secondi la valutazione del tuo merito creditizio con l’evidenziazione di tutte le criticità riscontrate e i possibili interventi per migliorare il proprio Score.

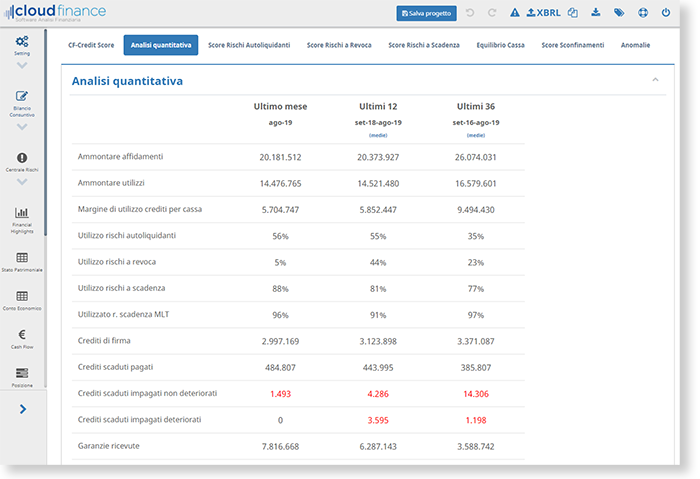

Analisi Quantitativa

All’analisi qualitativa del Cf-Credit Score, il Software affianca anche un’analisi quantitativa dei principali indicatori CR, al fine di raggiungere un maggiore dettaglio tecnico nelle indagini.

In questa sezione vengono elencati i diversi ammontare (nei tre diversi profili temporali di analisi) degli Affidamenti, Utilizzi, Crediti di firma, Crediti scaduti pagati, impagati non deteriorati e deteriorati, Garanzie ricevute, Derivati.

L’analisi evidenzia anche le diverse percentuali di Utilizzo delle Categorie di Cassa, il numero di Enti segnalanti, e indici specialistici come il Margine di utilizzo crediti per cassa e il Margine di copertura Garanzie.

Micro-Score

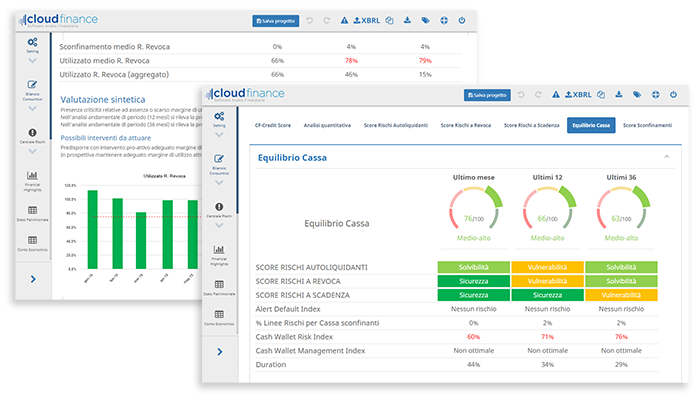

Il software è in grado poi di approfondire analiticamente il Credit Score in cinque differenti Micro-Score:

- Score Rischi Autoliquidanti. Fornisce un Rating ed una analisi approfondita delle linee di credito autoliquidanti sotto il profilo degli utilizzi e degli sconfini. Rileva eventuali criticità gestionali delle linee e suggerisce eventuali interventi correttivi;

- Score Rischi a Revoca. Fornisce un Rating ed una valutazione approfondita delle linee di credito a revoca corredata da grafico di rilevazione di Tensione Finanziaria;

- Score Rischi a Scadenza. Fornisce un Rating ed un quadro analitico delle linee di credito a scadenza rilevando attraverso indici, commenti e grafici le situazioni di perdita di regolarità nei rimborsi debiti;

- Equilibrio cassa. Fornisce un Rating ed una valutazione complessiva della gestione del proprio Portafoglio cassa. Attraverso indici specialistici come il Cash Wallet Risk Index, Cash Wallet Management Index, Duration ed Alert Default Index, il Micro-Score, anche con l’ausilio di commenti dinamici e grafici comparativi, esamina la gestione e il grado di rischio del portafoglio effetti costruito suggerendo eventualmente interventi correttivi;

- Score Sconfinamenti. Fornisce un Rating ed un report complessivo degli sconfinamenti aziendali.

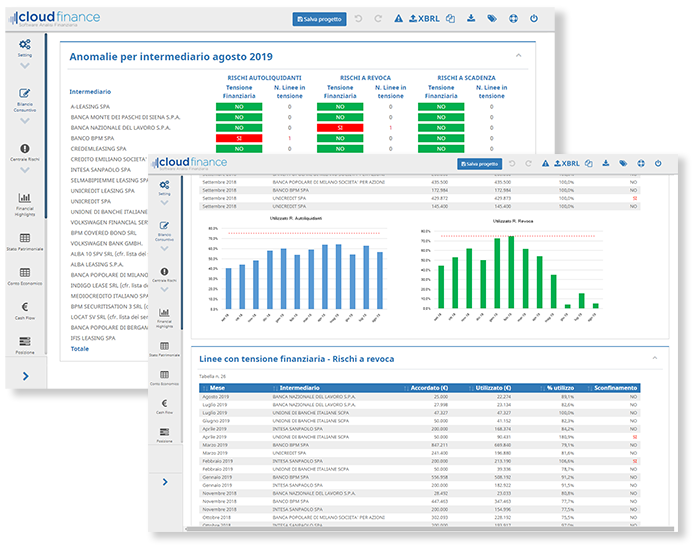

Anomalie

Il software è in grado di effettuare indagini sulle singole linee di credito individuando quelle in tensione finanziaria nell’ultimo mese, negli ultimi 12 e in tutto il periodo.

Per ciascuna linea in tensione, il software e in grado poi di fornire un identikit completo delle stesse segnalando intermediario di appartenenza, mese, valore dell’accordato e dell’utilizzato della linea ed eventuale sconfinamento della stessa

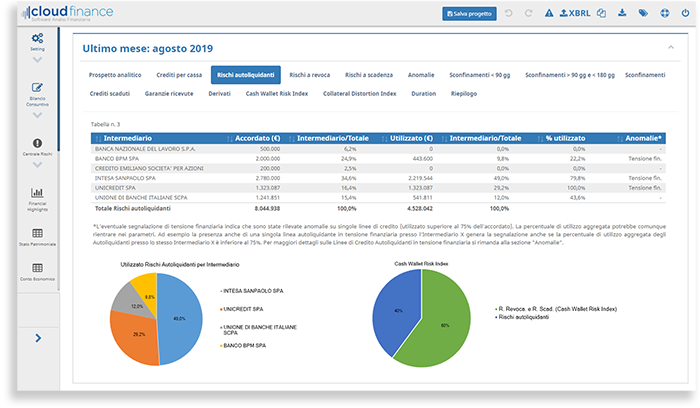

Analisi della Centrale Rischi: Ultimo mese

In questa sezione il software effettua per l’ultimo mese del rapporto:

- Analisi delle linee Rischi autoliquidanti, a revoca e a scadenza per singolo Intermediario, con indicazione del valore dell’Accordato, valore dell’Utilizzato, percentuale Utilizzato per singolo Intermediario e presenza anomalie, tutto corredato da opportuni grafici;

- Analisi degli Sconfinamenti inferiori a 90 gg, superiori a 90 gg e inferiori a 180 gg, superiori a 180 gg;

- Calcolo Cash Wallet Risk Index, Collateral Distortion Index, Duration con i relativi commenti dinamici e grafici;

- Analisi Crediti di firma, Crediti scaduti, Garanzie ricevute e Derivati

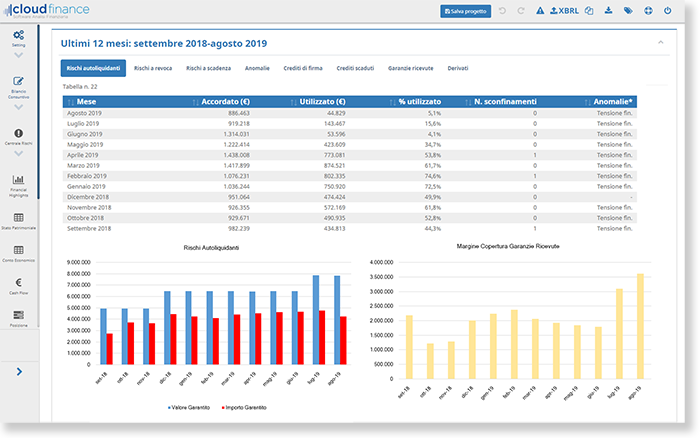

Analisi della Centrale Rischi: Ultimi 12-36 mesi

Nelle sezioni “Ultimi 12 mesi” e “Tutto il periodo” il software effettua:

- Analisi andamentale dell’accordato e dell’utilizzato delle Categorie di Cassa con relative tabelle e grafici;

- Analisi andamentale dei Crediti di firma e dei Crediti Scaduti (con segnalazione anche grafica di quelli impagati);

- Analisi andamentale delle Garanzie Ricevute e calcolo del relativo Margine di Copertura con gli opportuni grafici;

- Analisi andamentale dei Derivati.

Contattaci

Hai bisogno di ulteriori informazioni commerciali o sulle funzionalità dei software? Chiamaci per parlare con un nostro consulente. Consulenza commerciale: lun-ven 8:30-18:30 (digitare tasto 1)