La corretta costruzione ed interpretazione del rendiconto finanziario

Un modello di rendiconto finanziario che rappresenti un utile strumento per la corretta analisi finanziaria attraverso il calcolo del Nopat.

Il bilancio di esercizio civilistico non appare adatto per una verifica delle performance aziendale dal punto di vista finanziario. Per tale motivo è necessario operare una riclassificazione dello stesso che permetta, dal punto di vista dello Stato Patrimoniale:

- la rappresentazione dei valori patrimoniali secondo un modello di liquidità crescente;

- una separazione netta tra debiti finanziari a lungo e a breve;

- di isolare un valore indispensabile per la verifica della performance aziendale, ovvero la posizione finanziaria netta (vedi articolo)

Per quanto concerne il Conto Economico deve permettere una rappresentazione dei cosiddetti indicatori alternativi di performance, ovvero il margine operativo lordo MOL-EBITDA e il Risultato operativo EBIT.

Attraverso tale procedura di riclassificazione si ha la possibilità di interpretare in modo più corretto la performance aziendale e di calcolare degli indici di bilancio molto rappresentativi della dinamica aziendale.

Oltre a questa riclassificazione appare però indispensabile provvedere alla costruzione del rendiconto finanziario che è un prospetto contabile che evidenzia le cause di variazione, positive o negative, delle disponibilità liquide avvenute in un determinato esercizio.

Come è noto, lo schema di decreto legislativo di recepimento della direttiva 2013/34/Ue ha stabilito l'obbligo, per tutte le imprese, di redigere il rendiconto finanziario a partire dai bilanci 2016. Sono escluse dal nuovo obbligo tutte le società ammesse alla redazione del bilancio in forma abbreviata e quelle cui si applicherà la disciplina dedicata alla micro-imprese contenuta nel nuovo art. 2435-ter c.c.

A tal fine l’OIC ha elaborato un apposito principio contabile - l’OIC 10 - per la redazione del rendiconto finanziario.

Lo schema di rendiconto italiano OIC 10 ed internazionale IAS 7

Lo schema di rendiconto definito dall’OIC 10 è il seguente:

- Utile (perdita) dell'esercizio prima di imposte sul reddito, interessi, dividendi e plusvalenze/minusvalenze da cessione

- Flusso finanziario prima delle variazioni del CCN

- Flusso finanziario dopo le variazioni del CCN

- Flusso finanziario dopo le altre rettifiche

- Flusso finanziario della gestione reddituale (A)

- Flusso finanziario dell'attività di investimento (B)

- Flusso finanziario dell'attività di finanziamento (C)

Il modello utilizzato dagli IAS invece è il seguente:

- Risultato prima delle imposte

- Risultato operativo prima delle variazioni del capitale circolante

- Risultato operativo dopo le variazioni del capitale circolante

- Disponibilità liquide nette derivanti dall’attività operativa (A)

- Disponibilità liquide nette derivanti/impiegate dall’attività di investimento (B)

- Disponibilità liquide nette derivanti/impiegate dall’attività di finanziamento (C)

Come possiamo notare, tranne qualche differenza, I due modelli sono molto simili La domanda che ci poniamo è la seguente: i due modelli sopra esposti - italiano ed internazionale - possono soddisfare l’esigenza di una corretta analisi finanziaria?

La risposta è sicuramente negativa perché manca un elemento indispensabile rappresentato dal Flusso di cassa operativo (vedi articolo) detto anche Flusso di cassa disponibile per gli azionisti e i finanziatori (Unlevered Free Cash Flow o Free Cash Flow to the Firm) che identifica il flusso generato dalla sola attività tipica dell’azienda non influenzata dall’area accessoria e finanziaria dell’azienda.

Il calcolo del NOPAT

Come abbiamo già visto in un precedente articolo, per addivenire a tale valore bisogna utilizzare il concetto di NOPAT, calcolato attraverso il metodo delle imposte figurative.

Se prendiamo come riferimento il flusso di cassa generato dalla sola attività tipica dell’azienda, dobbiamo eliminare la parte d’imposta dedotta grazie all’area finanziaria, dato che in Italia gli oneri finanziari sono in parte deducibili. Ora, se è vero che il flusso non deve essere influenzato dalla gestione finanziaria è pur vero che dobbiamo aggiungere dalle imposte dell’anno quella parte che l’azienda ha risparmiato per effetto di tale deducibilità.

Vediamo un esempio.

EBIT = € 10.000

ONERI FINANZIARI = € 1.000

RISULTATO ANTE-IMPOSTE = € 9.000

Imposte (IRES) = 27.5% * € 9.000 = € 2.475

EBIT – Imposte = € 10.000 – € 2.475 = € 7.525

Se depuro tale valore dall’effetto fiscale dovuto alla gestione finanziaria le imposte c.d. figurative saranno: EBIT = € 10.000

ONERI FINANZIARI = € 1.000

RISULTATO ANTE-IMPOSTE = € 9.000

Imposte figurative (IRES) senza deducibilità = 27.5% * € 10.000 = € 2.750, ovvero € 275 di imposta in più

EBIT – Imposte figurative = NOPAT = € 7.250

Come si vede da questo semplice esempio il valore del flusso di cassa con l’applicazione del NOPAT sarà minore di € 275 rispetto a quello generato tenendo conto della deducibilità generata dall’area finanziaria.

Per semplicità non si è tenuto conto dell’IRAP.

Per tale motivo, al fine di calcolare correttamente il flusso di cassa operativo, il modello di rendiconto da adottare sarà il seguente:

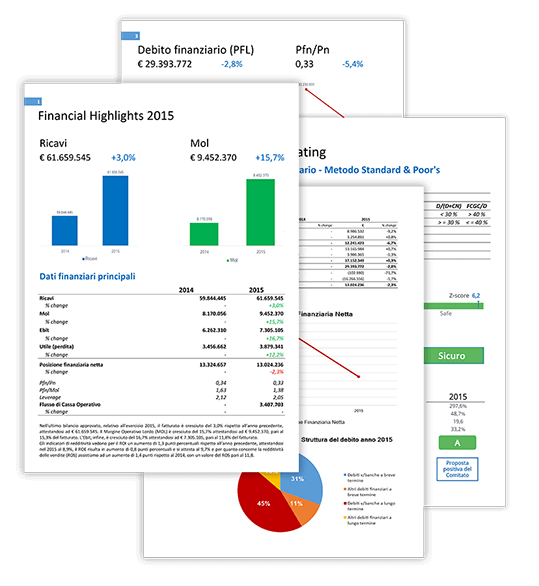

Report di Bilancio & Rating MCC

Acquista online l'analisi dei bilanci riclassificati e commentati con la valutazione della situazione economico-finanziaria dell'azienda e il nuovo rating MCC.

Rendiconto finanziario corretto per l’analisi finanziaria

+/- EBIT

- Imposte figurative

NOPAT

+ Costi non monetari (Amm.ti, accant. e svalut.)

Flusso di cassa operativo lordo

+/- Clienti

+/- Rimanenze

+/- Fornitori

+/- Altre attività

+/- Altre passività

+/- Variazione fondi

Variazione CCN

Flusso di cassa della gestione corrente

+/- Investimenti / Disinvestimenti

Flusso di Cassa Operativo (FCO)

+/- Proventi/Oneri straordinari

+ Proventi finanziari

+/- Partecipazioni e titoli

+/- Variazione altre attività finanziarie

+/- Equity

+ Accensione finanziamenti

+/- Variazione banche a breve

Flusso di Cassa al servizio del debito

+ Scudo fiscale del debito

- Rimborso quote capitale finanziamento

- Oneri finanziari

Flusso di cassa per azionisti

- Dividendo distribuito

- Restituzione Equity

Flusso di cassa netto

Schema di rendiconto finanziario elaborato dalla Fondazione Nazionale di Ricerca dei Commercialisti

Documento di ricerca - 21 marzo 2019

Per riconciliare i valori dei flussi derivanti dalla gestione delle imposte devo poi procedere al calcolo del c.d. scudo fiscale del debito.

Flusso di cassa operativo e WACC

La questione non è solo accademica ma assume un rilievo fondamentale nel caso in cui si voglia calcolare il valore dell’azienda con il metodo del Discounted Cash Flow oppure si voglia ad esempio calcolare il VAN di un progetto.

Come è noto la formula del WACC è la seguente:

WACC = kd * (1 - t) * D/(E + D) + ke * E/(E + D)

Il WACC è il costo medio ponderato di tutte le risorse attraverso le quali l’azienda si finanzia, ovvero la media ponderata dei “costi” delle diverse fonti di finanziamento immesse in azienda sia a titolo di capitale di rischio che di debito.

Come si vede nella formula, al kd viene sottratta la quota di imposta deducibile per via degli oneri finanziari. Ebbene, comprendendo tale deducibilità il valore del kd risulterà più basso e conseguentemente il WACC sarà più basso. Se però tengo conto della deducibilità nella formula del WACC devo eliminare tale effetto nel calcolo del flusso di cassa operativo e quindi utilizzare il concetto delle imposte figurative. Se non facessi tale operazione, commetterei l’errore di considerare due volte la deducibilità degli oneri finanziari: nei flussi da attualizzare e nel tasso di attualizzazione (WACC). Quindi, se utilizzo la formula classica del WACC devo eliminare dal flusso di cassa operativo la parte che deriva dalla deducibilità degli oneri finanziari.

Le opzioni corrette sono dunque le seguenti:

- tengo conto delle imposte figurative attraverso l’eliminazione della deducibilità degli oneri finanziari nel calcolo dei flussi e contemporaneamente applico un fattore (1 – t) al costo del debito nella formula del WACC che consente di tener conto della deducibilità degli oneri finanziari.

- Calcolo i flussi tenendo conto delle imposte da Conto Economico, al netto della deducibilità degli oneri finanziari, ma considero un costo del debito pari all’intero kd senza il fattore (1-t). La prima opzione è sicuramente la più corretta ed è quella utilizzata nella letteratura finanziaria. Si ricordi che più è alto il WACC, maggiore è il tasso di attualizzazione e minori saranno i valori attuali dei flussi di cassa futuri scontati.

Conclusione

Nel caso in cui si voglia determinare il valore di un’azienda attraverso il metodo del Discounted Cash Flow o comunque ogni volta in cui si utilizzi il WACC per scontare un flusso di cassa futuro i modelli di rendiconto finanziario OIC 10 e IAS 7 non sono adatti e necessitano di alcuni aggiustamenti per riconciliare la formula del WACC con l’esatto valore del flusso di cassa operativo.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Attualizzazione dei Flussi di Cassa Futuri

L’attualizzazione dei flussi di cassa presuppone da un lato la scelta del tasso di attualizzazione e dall’altro quella dei flussi da attualizzare.

- Costruzione del Fabbisogno Finanziario

Metodologia per la costruzione e l’analisi del fabbisogno finanziario come strumento essenziale per determinare la capacità dell’azienda di far fronte ai flussi finanziari previsionali in uscita.

- Il corretto calcolo dell'EBIT

EBIT è l’acronimo di “Earnings Before Interest and Tax” e rappresenta il risultato della gestione aziendale prima che vengano considerati gli interessi e le tasse. È un margine che misura il profitto aziendale derivante dalla sola gestione tipica-caratteristica.

- La corretta costruzione ed interpretazione del rendiconto finanziario

Un modello di rendiconto finanziario che rappresenti un utile strumento per la corretta analisi finanziaria attraverso il calcolo del Nopat.

- Posizione Finanziaria Netta

L’importanza del calcolo della posizione finanziaria netta come modello di risk management e per valutare la sostenibilità dell’indebitamento finanziario rispetto ai flussi di cassa previsionali generati dall’azienda.