Diverse modalità di calcolo del TAEG

Il TAEG di un finanziamento non è un parametro univoco ma dipende dallo scenario operativo rispetto al quale è calcolato

A seconda degli scopi dell’analisi, il TAEG può essere calcolato con riferimento a diversi scenari operativi. Ad esempio, un conto è calcolare il TAEG per verificare l’usura contrattuale, un altro è misurare a consuntivo il costo del finanziamento: i due TAEG possono essere anche profondamente diversi e coincideranno solo per una specifica casistica (finanziamenti a tasso fisso o comunque operazioni in cui il piano di rimborso sia predeterminato). In generale, data un’operazione di finanziamento, possono essere calcolati i seguenti TAEG e ciascuno di questi può dar luogo ad un risultato diverso:

- TAEG contrattuale

- TAEG contrattuale nell’ipotesi di estinzione anticipata

- TAEG del piano di ammortamento

TAEG contrattuale

Il TAEG contrattuale è il parametro che va confrontato con il tasso soglia vigente al momento della stipula per stabilire se vi sia stata o meno usura ab origine. Per definizione, quindi, dovrebbe rispecchiare unicamente le condizioni economiche (tasso, spese, commissioni…) per come pattuite in contratto, ovvero deve essere rappresentativo del costo del finanziamento nella misura inizialmente stabilita. Se durante il corso dell’operazione intervengono variazioni di condizioni non predicibili al momento della stipula, queste dovrebbero essere, in principio, escluse dal calcolo del TAEG contrattuale. Anche le variazioni di tasso legate all’indicizzazione ad un parametro quotato (è il caso di scuola dei finanziamenti a tasso variabile) non vanno tenute in conto ai fini della verifica dell’usura contrattuale. In tal senso, è prassi calcolare il TAEG contrattuale assumendo che il tasso di interesse si mantenga costante e pari alla misura inizialmente assunta alla data di stipula. Naturalmente, se il contratto prevede variazioni di tasso in corso d’opera perfettamente determinate e predicibili e non soggette a condizioni esterne (è il caso di alcuni piani in cui il tasso cambia nel corso del tempo ma secondo uno schema predeterminato e non soggetto a variazioni) il TAEG va calcolato considerando anche tali elementi.

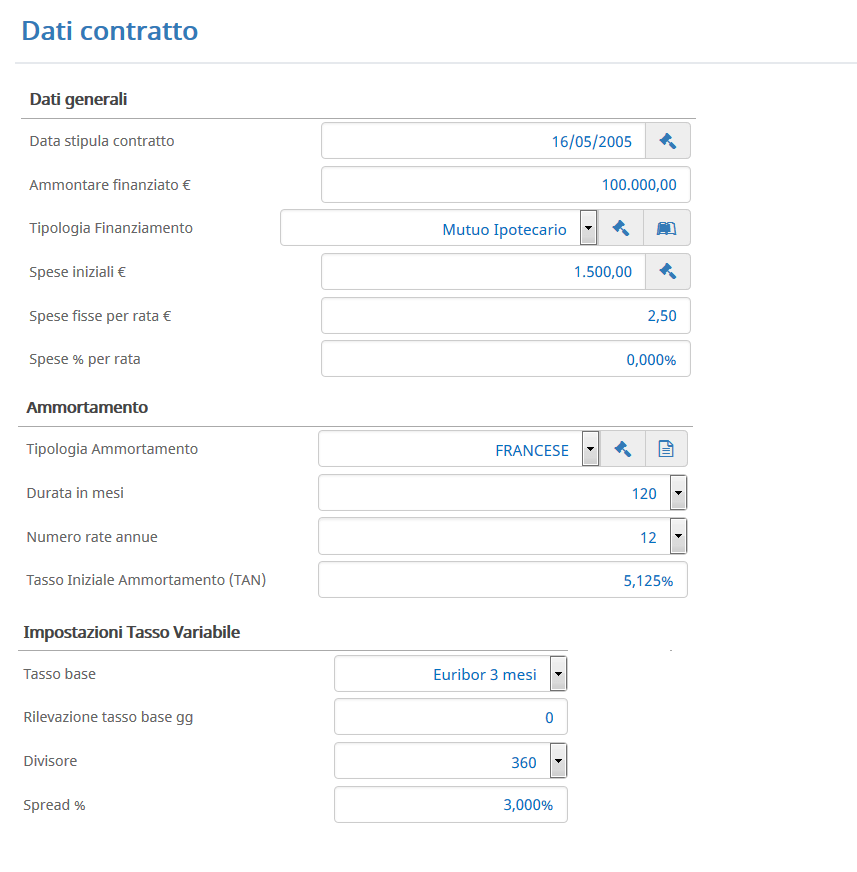

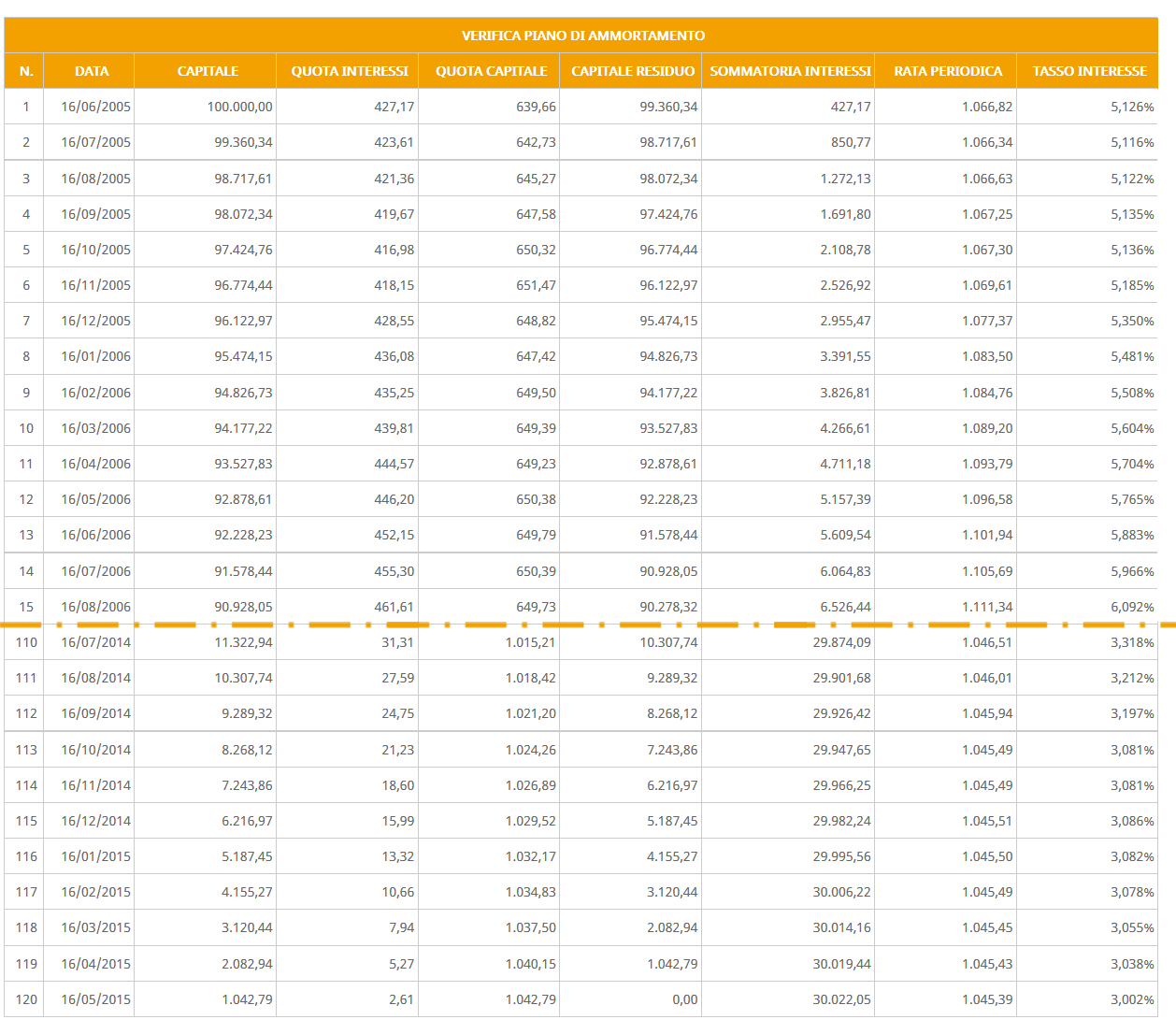

Consideriamo ad esempio un mutuo a tasso variabile dell’importo di € 100.000, di durata decennale, da rimborsare in 120 rate mensili, il cui tasso di interesse sia indicizzato all’Euribor a 3 mesi cui si sommano 3 punti percentuali di spread. Il giorno della stipula del contratto (16/05/2005) l’Euribor a 3 mesi era quotato al 2,125%, risultando quindi in un tasso di interesse alla stipula pari al 5,125%. Sono inoltre previste spese iniziali per € 1.500 e spese per rata di € 2.50. Il piano rateale viene calcolato con la tecnica “alla francese” rideterminando di mese in mese il valore della rata in funzione del tasso di interesse variabile.

Si suppone infine che sia presente una clausola che consente al mutuatario di concludere in anticipo l’operazione rimborsando immediatamente il debito residuo in linea capitale e pagando contestualmente una commissione pari all’1% sul debito residuo nonché ulteriori spese fisse per € 250.

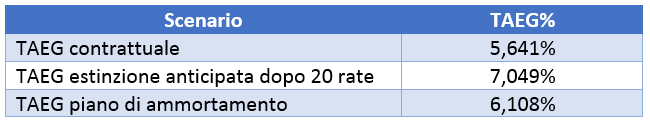

Per calcolare il TAEG contrattuale escludiamo qualsiasi elemento non determinabile al momento della pattuizione. Poiché il tasso di interesse è legato alle variazioni del tasso Euribor, questo costituisce senz’altro un elemento non predicibile all’atto della sottoscrizione del contratto. Il TAEG contrattuale viene allora calcolato considerando un piano di ammortamento in cui il tasso si mantiene costante al tasso iniziale del 5,125% e non tiene conto delle variazioni di tasso intervenute nel corso dell’operazione e legate alle oscillazioni delle quotazioni dell’Euribor. Oltre agli interessi corrispettivi così determinati, si includono nel calcolo le spese iniziali e ricorrenti convenute. In queste condizioni, il TAEG risulta pari a 5,641%, inferiore al tasso soglia vigente il giorno della stipula e quindi conforme alla normativa anti-usura (L. 108/96).

TAEG contrattuale nell’ipotesi di estinzione anticipata

Il TAEG nell’ipotesi di estinzione anticipata è una misura che alcuni consulenti tecnici utilizzano per valutare eventuali profili di usurarietà contrattuale impliciti nella clausola di estinzione anticipata. Da un punto di vista degli elementi che debbono rientrare nel calcolo e di quelli che vanno invece esclusi, si deve ragionare allo stesso modo del TAEG contrattuale, ignorando quindi tutte le componenti che al momento della stipula non risultavano determinabili. Per poter effettuare il calcolo bisogna però prevedere un’ulteriore ipotesi di lavoro: occorre assumere un momento temporale in cui si ipotizza che avvenga l’estinzione anticipata, si considera quindi un piano ridotto costituito dalle sole rate aventi scadenza antecedente il momento dell’estinzione, si calcola l’importo dell’eventuale commissione di estinzione anticipata secondo quanto previsto dalla clausola ed in relazione ai flussi finanziari così individuati si calcola il TAEG. Naturalmente, è possibile variare il momento di estinzione ipotizzato e calcolare il TAEG in diverse ipotesi (estinzione dopo 10 rate, estinzione dopo 30 rate, ecc.) oppur si può tabellare il TAEG per ciascuna delle possibili ipotesi. In tutti i casi, l’idea è quella di quantificare il costo (in riferimento allo scenario “contrattuale”) che si avrebbe nel caso in cui venga esercitata la clausola di estinzione anticipata. Tale costo può essere profondamente diverso da quello che si avrebbe nel caso in cui il finanziamento venga regolarmente condotto fino alla scadenza naturale senza esercizio della clausola e, come accennato, varia al variare del momento temporale in cui si ipotizza l’anticipata estinzione. Resta aperta la questione della rilevanza giuridica del calcolo ai fini della verifica dell’usura contrattuale, soprattutto nel caso in cui l’esercizio della clausola non si sia in concreto verificato. È pur vero, tuttavia, che la clausola di estinzione definisce elementi di costo specifici la cui conformità alla norma andrebbe comunque sottoposta a verifica ed il rispetto dei limiti di legge deve essere garantito a prescindere dalla decisione di esercitarla o meno.

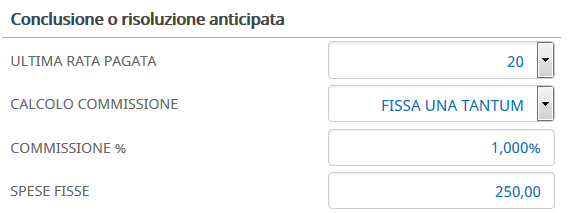

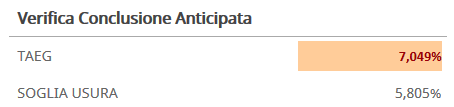

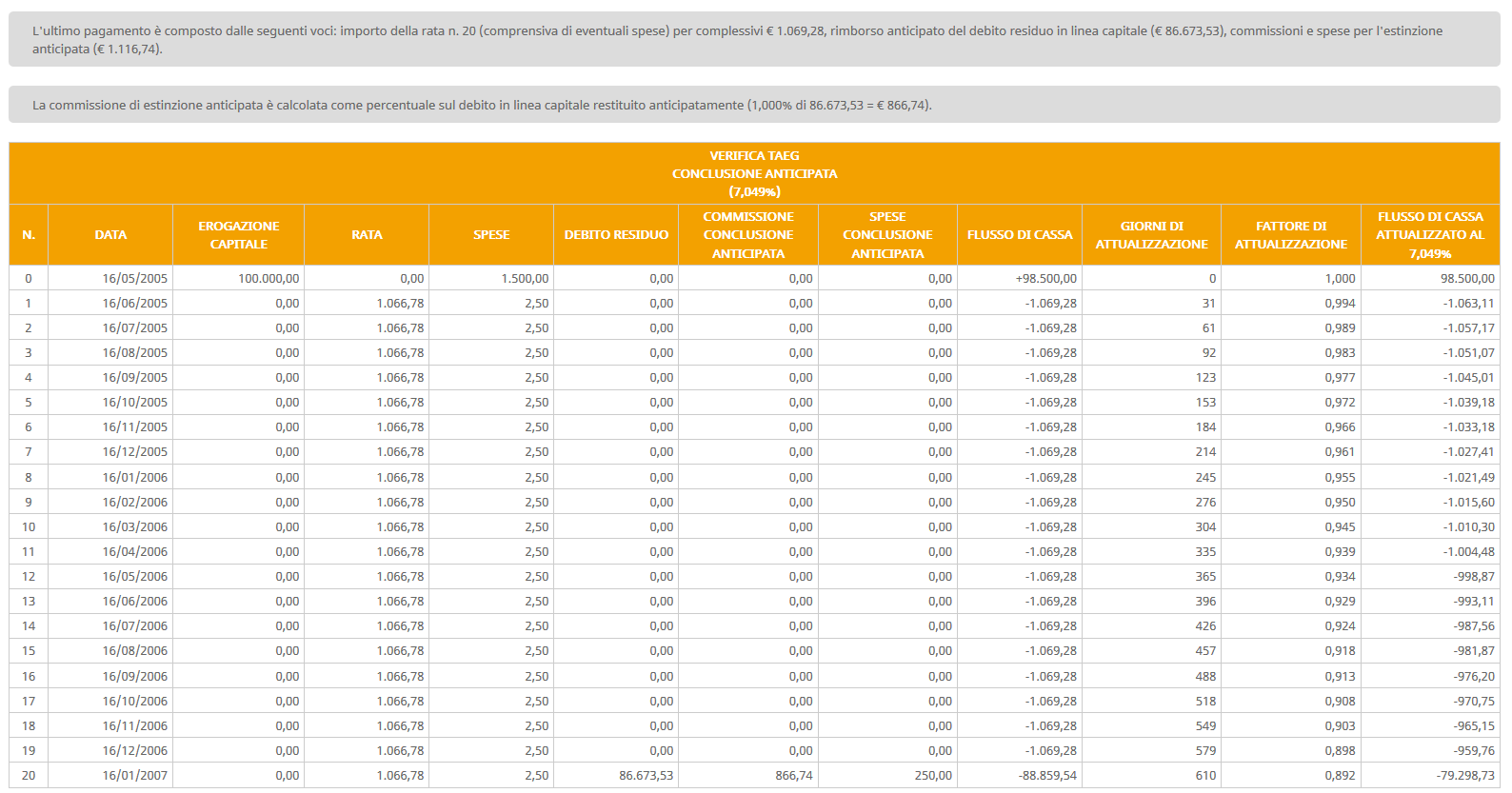

Tornando all’esempio, il TAEG calcolato in precedenza presuppone che il mutuo venga condotto fino alla scadenza naturale dei 10 anni. Poiché tuttavia, il contratto prevede una clausola di estinzione anticipata, ci chiediamo quale sia il tasso di interesse effettivo nel caso in cui detta clausola venga esercitata. Nell’ipotesi in cui il mutuatario decida di estinguere il debito dopo aver pagato 20 rate (ovvero a 20 mesi dalla stipula) ed includendo nel calcolo la commissione e le spese previste, si avrebbe un TAEG del 7,049%, ben diverso dal TAEG calcolato in precedenza e superiore al tasso soglia.

Per calcolare il TAEG occorre in questo caso far riferimento ad un piano di ammortamento “ridotto” di sole 20 rate, dato che nello scenario considerato le rimanenti 100 rate non vengono pagate. Il tasso di interesse al quale si deve sviluppare il piano è anche in questo caso il tasso iniziale del 5,125%, giacché lo scopo dell’analisi è pur sempre quello di individuare eventuali profili di usura contrattuale.

Il TAEG nel caso di conclusione anticipata dipende dall’ipotesi fatta relativamente al momento dell’estinzione. Si può dimostrare che avvalendosi della clausola dopo 10 rate, il TAEG risulterebbe pari a 8,840%, mentre dopo 30 rate si avrebbe un TAEG del 6,477%. Si tenga presente che in ogni caso non si tratta di misure effettive, essendo calcolate supponendo un tasso di interesse fisso nella misura del tasso iniziale.

Si precisa nuovamente che la rilevanza giuridica di un’analisi di questo tipo ai fini dell’usura contrattuale è questione ancora dibattuta, sia in dottrina che in giurisprudenza.

TAEG del piano di ammortamento

Il TAEG del piano di ammortamento esprime una prima misura a consuntivo del costo del finanziamento, ed è calcolato in relazione alle somme effettivamente pretese dalla banca, tenuto conto di tutte le variazioni di condizioni intervenute nonché di eventuali variazioni dei parametri di indicizzazione. Per poter ottenere un valore congruo si richiede che il piano di ammortamento venga sviluppato fino alla chiusura, anche per le rate che al momento della valutazione devono ancora scadere. Se per le rate a scadere si prevede l’aggancio ad un tasso variabile, si può ad esempio assumere che il tasso si mantenga costante e pari a quello dell’ultima rilevazione.

Nell’esempio, vengono considerati i tassi di interesse (e di conseguenza gli importi delle rate) effettivamente praticati nel corso dell’operazione.

Il TAEG del piano di ammortamento risulta, nel caso esaminato, pari al 6,108%, superiore al TAEG contrattuale per via dell’aumento dei tassi verificatosi tra il 2007 e il 2008.

Si può definire anche un quarto parametro rappresentato dal TAEG dei pagamenti. A differenza del TAEG del piano di ammortamento, si tratta di una misura che tiene conto non delle somme pretese dal finanziatore ma di quelle effettivamente pagate, comprensive di eventuali interessi di mora pagati a fronte di ritardati pagamenti, una dinamica che il TAEG del piano di ammortamento non è in grado di cogliere. In quanto tale, il TAEG dei pagamenti è il parametro che meglio di tutti è in grado di esprimere il costo reale del finanziamento ma necessita che l’operazione sia conclusa, ovvero che almeno il debito in linea capitale sia stato interamente rimborsato. Tentare una valutazione del TAEG dei pagamenti quando l’operazione è ancora in corso, ovvero quando solo una parte delle rate sia stata pagata porterebbe in ogni caso ad un risultato privo di senso. Questo aspetto ne limita di fatto l’utilizzo ai soli casi in cui l’operazione si sia conclusa.

Conclusioni

Il TAEG è l’indicatore sintetico che meglio esprime il costo/rendimento di un’operazione di finanziamento. Non esiste tuttavia un unico TAEG ma in relazione alle specificità del caso da analizzare ed agli scopi dell’analisi possono essere individuati un pluralità di scenari rispetto ai quali procedere al calcolo. Per ciascuno scenario (contrattuale, consuntivo, estinzione anticipata,…) occorre individuare le componenti da includere nel calcolo e quelle da escludere in quanto non rilevanti. Una volta individuata la metodologia, occorre sviluppare il piano di ammortamento nello scenario considerato e ricostruire i flussi finanziari ad esso associati. Rimangono aperte alcune questioni di carattere giuridico inerenti la rilevanza del calcolo nell’ipotesi di estinzione anticipata, soprattutto nel caso in cui questa non si sia in concreto verificata.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Il calcolo del TAEG Tasso Annuo Effettivo Globale

Metodologia di calcolo del TAEG e differenze con TAN e TAE.

- La rilevanza della clausola di estinzione anticipata ai fini dell’usura

Analisi della rilevanza della clausola di estinzione anticipata nei finanziamenti ai fini della rilevazione dell’usura bancaria.

- Istruzioni operative per la verifica dell’usura ab origine nel contratto di apertura di credito in c/c.

La verifica dell’usura nel contratto di apertura di credito in conto corrente può essere fatta anche al momento della sottoscrizione contrattuale e non solo durante il rapporto.

- La corretta rilevazione dell’usura nei contratti di Cessione del quinto dello stipendio

In molte elaborati peritali si commette spesso l’errore di considerare, nella determinazione del TAEG, l’importo delle spese due volte rilevando un valore errato del tasso che comporta l’usurarietà del contratto.