Riclassificazione dei Contratti di Leasing

Una modalità operativa per riclassificare i contratti di leasing superando la logica di contabilizzazione c.d. “operativa” con quella "finanziaria" definita dagli standard IFRS per determinare un corretto valore dell’indebitamento finanziario netto aziendale.

Il metodo patrimoniale

Il Codice civile segnala esplicitamente per i contratti di leasing le indicazioni da riportare in nota integrativa all’art. 2427, comma 1, n. 22 che vengono riprese e illustrate anche dai principi Oic (8). Non vengono date indicazioni sulla precisa tecnica di contabilizzazione da seguire nello stato patrimoniale e nel conto economico ma, se ci rifacciamo ai principi generali di redazione del bilancio, il metodo utilizzabile, coerente con il codice Civile, risulta essere quello patrimoniale. Attraverso questo metodo i canoni di leasing vengono rilevati nel conto economico nelle “spese di godimento beni di terzi” in base al principio di competenza e il bene oggetto del contratto viene contabilizzato nell’attivo di bilancio solo nel momento in cui si esercita l’opzione del riscatto; il debito residuo per le rate a scadenza viene rilevato esclusivamente nei conti d’ordine.

Questo metodo di rilevazione si contrappone al metodo di rilevazione contabile c.d. “finanziario” attraverso cui il leasing è visto come un acquisto di un bene collegato ad un finanziamento.

Il metodo finanziario

In questa sede volutamente non approfondiamo tutte le problematiche inerenti al corretto metodo di contabilizzazione del leasing anche in rapporto ai Principi contabili internazionali dato che vogliamo soffermarci piuttosto sulla riclassificazione del contratto di leasing necessaria per una corretta analisi finanziaria utilizzando il metodo finanziario.

Avviamo così la procedura che ci porta al passaggio dalla contabilizzazione con metodo patrimoniale a quello finanziario:

- nelle immobilizzazioni lorde dello stato patrimoniale viene indicato il valore originario o normale del bene al netto del fondo ammortamento;

- nei debiti v/altri finanziatori o nei debiti verso banche viene iscritto il debito verso la società di leasing per la quota capitale dei canoni residui, con suddivisioni in debiti entro ed oltre 12 mesi, come se fosse un vero e proprio finanziamento di terzi;

- gli interessi passivi vengono indicati tra gli oneri finanziari nel conto economico;

- successivamente, si procede all’ammortamento del bene in leasing, già iscritto nell’attivo di bilancio sin dall’inizio del contratto di leasing senza attendere il momento del riscatto.

Gli effetti della riclassificazione dei contratti di leasing sugli indici di bilancio

Non volendo tediare con esempi numerici, vale la pena di osservare che la riclassificazione comporterà per i primi esercizi un utile maggiore ma alla fine del periodo di ammortamento il risultato economico complessivo determinato con i due metodi sarà equivalente. In conclusione, una corretta analisi finanziaria necessita di una riclassificazione del leasing secondo il metodo finanziario, ciò comporterà Ratios di bilancio notevolmente differenti, in particolare:

- La Posizione finanziaria netta PFN dell’impresa risulterà più elevato di quello che si avrebbe con l’utilizzo in bilancio del metodo patrimoniale per i leasing; valore che rispecchierà quello calcolato dalle banche nel caso di verifica del rating da assegnare;

- Il Roi (margine operativo netto rapportato al capitale investito) risulta anch’esso differente considerando l’aumento del capitale investito rispetto a quello calcolato con l’applicazione del metodo patrimoniale, dato che quest’ultimo comporta l’inserimento nell’attivo dei beni in leasing solo alla fine del contratto e per un importo pari al limitato prezzo di riscatto;

- sempre nella determinazione del Roi, risultati differenti si hanno se nel calcolo del margine operativo netto siano compresi gli ammortamenti (metodo finanziario) o i canoni di leasing (metodo patrimoniale);

- Il ROS (redditività delle vendite) subisce un generale miglioramento;

- Il Tasso di rotazione del capitale investito subisce una diminuzione tanto più accentuata nelle imprese che utilizzano maggiormente il leasing come forma acquisizione dei beni strumentali.

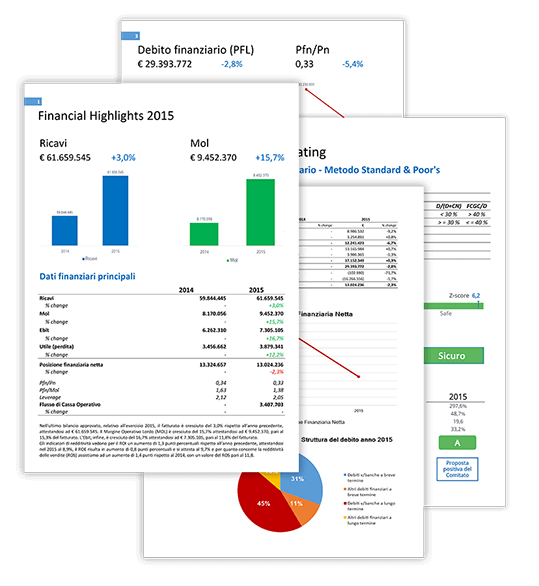

Report di Bilancio & Rating Online

Acquista online l'analisi dei bilanci riclassificati e commentati con la valutazione della situazione economico-finanziaria dell'azienda e il nuovo rating MCC.

Il software Analisi di Bilancio & Rating trasforma automaticamente il leasing operativo in finanziario.

- Nello Stato patrimoniale nei debiti verso banche oltre i 12 mesi viene iscritto il debito verso la società di leasing per la quota capitale dei canoni residui come se fosse un vero e proprio finanziamento di terzi

- Nello Stato patrimoniale viene contabilizzato il valore del bene oggetto del leasing al netto del fondo di ammortamento. Per semplicità identifichiamo tale valore come il valore residuo del leasing al 01 gennaio al netto della quota di ammortamento dell’anno

- Nel Conto economico nel godimento di beni di terzi viene stornata la quota della rata pagata imputata nel piano di ammortamento

- Nel Conto economico viene imputata la quota di ammortamento del bene

- Nel Conto economico vengono contabilizzate le maggiori imposte generate per effetto dell’incremento del risultato economico. Infatti, il valore della rata è stornata nel godimento di beni di terzi per un valore pari alla rata imputata nello Stato patrimoniale e quindi avrò meno costi corrispondenti e tale valore, meno le quote di ammortamento che prima non c’erano, sarà oggetto di tassazione ad una aliquota predeterminata per semplicità al 35%.

- Nello Stato patrimoniale contabilizzo nei fondi per rischi ed oneri la quota di tale imposta

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Attualizzazione dei Flussi di Cassa Futuri

L’attualizzazione dei flussi di cassa presuppone da un lato la scelta del tasso di attualizzazione e dall’altro quella dei flussi da attualizzare.

- Indici di Bilancio o Ratios: descrizione e significato

Descrizione e significato dei più importanti ed utilizzati indici di bilancio quali strumenti per consentire di esprimere valutazioni sintetiche in merito alla redditività, alla solidità patrimoniale e alla solvibilità della gestione aziendale.

- Posizione Finanziaria Netta

L’importanza del calcolo della posizione finanziaria netta come modello di risk management e per valutare la sostenibilità dell’indebitamento finanziario rispetto ai flussi di cassa previsionali generati dall’azienda.