Cartelle Equitalia: Profili di illegittimità e ricalcolo delle somme

L'articolo analizza in dettaglio il contenuto della cartella notificata da Equitalia S.p.A., individua le metodologie di calcolo di interessi, compensi di riscossione, sanzioni, somme aggiuntive e spese, definendo i profili di illegittimità in relazione alla normativa in vigore e alla giurisprudenza ed individuando principi e modalità di ricalcolo.

La cartella di pagamento notificata da Equitalia S.p.A.

La materia della riscossione è regolata dal D.P.R. n. 602 del 29 settembre 1973 recante Disposizioni sulla riscossione delle imposte sul reddito, pubblicato in G.U. 16 ottobre 1973, n. 268, S.O. n. 2, e successive modificazioni.

La procedura per la riscossione dei crediti vantati è così riassumibile:

- Le somme che risultano dovute a seguito dei controlli vengono iscritte a ruolo.

- Il ruolo viene trasmesso a Equitalia che predispone e notifica le cartelle.

La cartella di pagamento è l’atto che l’Agente della riscossione invia ai contribuenti per la riscossione dei crediti vantati dagli enti creditori.

Il contenuto della cartella varia a secondo del momento del pagamento delle somme richieste.

Pagamento cartella ENTRO i 60 giorni dalla notifica

L’importo totale comprende:

1. Le imposte o i contributi non versati

2. a) Gli interessi di ritardata iscrizione a ruolo, se trattasi di tributi erariali, previsti, dall’art. 20 D.P.R. 602/73, sulle maggiori imposte calcolate in base a liquidazione e controllo formale o accertamento d’ufficio a partire dal giorno successivo a quello di scadenza del pagamento e fino alla data di consegna al concessionario dei ruoli

2. b) Gli interessi INPS o INAIL se trattasi di contributi o premi

3. a) Le sanzioni civili pecuniarie relative alla singola imposta, se trattasi di tributi erariali

3. b) Le somme aggiuntive relative al premio o contributo, se trattasi di INPS o INAIL

4. I compensi di riscossione (aggio) in misura del 4,65% delle somme iscritte a ruolo

5. Le spese di notifica degli avvisi notificati precedenti la cartella

Pagamento cartella OLTRE i 60 giorni dalla notifica

Scaduto tale termine, oltre alle somme determinate in cartella, saranno dovuti ulteriori importi:

6. Gli interessi di mora, calcolati sull’importo totale del ruolo (se trattasi di tributi erariali), che maturano a partire dalla data di notifica su ogni giorno di ritardo fino alla data del pagamento oppure, in caso di rateazione, fino alla data dell’istanza

7. Le ulteriori somme aggiuntive nel caso di contributi INPS o premi INAIL

8. L’aggio di riscossione interamente a carico del contribuente e pari al 8% del totale (9% per i ruoli emessi prima del 1 ° gennaio 2013)

9.Le eventuali spese per le procedure cautelari ed esecutive (fermi, ipoteche, pignoramenti)

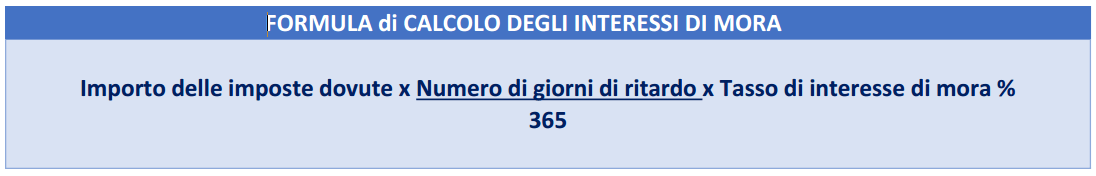

Interessi di mora

Calcolo Equitalia

- Riferimenti normativi: Art. 30, D.P.R. 602/1973 per i tributi - Art. 116 Legge 388/2000 per i contributi e premi

- Termini ex Art. 25, co. 2, D.P.R. 602/1973: decorsi 60 giorni dalla notifica della cartella, si applicano a partire dalla data della notifica fino alla data del pagamento (per ogni giorno di ritardo). Nel caso in cui il ruolo sia emesso in più rate, gli interessi di mora relativi alle rate successive alla prima decorrono dalla data di scadenza di ciascuna rata. Gli interessi di mora sono dovuti anche qualora il contribuente proponga istanza di rateazione a Equitalia S.p.a. dopo che sono trascorsi 60 giorni dalla notifica della cartella di pagamento; in questo caso vanno calcolati dalla data di notifica della cartella e fino al giorno di presentazione dell’istanza.

- Base di calcolo: somme iscritte a ruolo (esclusi interessi e sanzioni pecuniarie tributarie per i ruoli consegnati dal 13/07/2011 mentre per i contributi INPS e i premi INAIL tale esclusione opera sempre)

- Determinazione: viene fissato annualmente con riguardo alla media dei tassi bancari attivi

- Compenso di Riscossione (Aggio): sugli interessi di mora è dovuto l’aggio (8% per i ruoli dopo del 01 /01 /2013 mentre 9% per quelli precedenti)

- Non confondere con gli interessi di dilazione, che sono dovuti in caso di rateazione del debito iscritto a ruolo e applicati sulle singole rate secondo un tasso annuo fissato da un decreto.

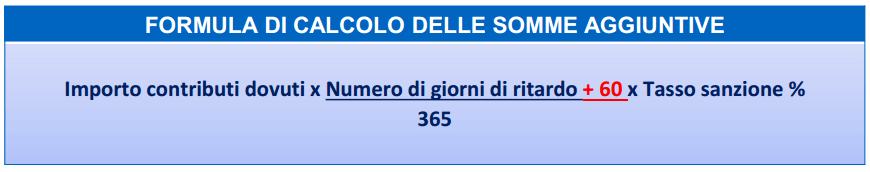

Somme aggiuntive INPS INAIL

Calcolo Equitalia

- Riferimento normativo: Art. 116 comma 8 lett. a) e b) Legge 388/2000

- Nel caso di omesso o ritardato versamento entro il termine stabilito dei contributi dovuti, per ogni giorno di ritardo è dovuta una sanzione civile, in ragione d’anno, nella misura stabilita dalle Circolari Inps. Dal giorno in cui tali sanzioni raggiungono il 40% dell’importo dei contributi vengono calcolati gli interessi di mora (i cui tassi sono identici a quelli dei tributi erariali).

- Base di calcolo: contributi Inps o premi Inail dovuti mensilmente o periodicamente

- Determinazione: viene fissato periodicamente nella misura pari a Tasso ufficiale di riferimento maggiorato di 5,5

- Compenso di Riscossione (Aggio): sulle somme aggiuntive è dovuto l’aggio (8% per i ruoli formati dopo del 01 /01 /2013 mentre 9% per quelli precedenti)

Art. 116 comma 8 lett. a) e b) Legge 388/2000

8. I soggetti che non provvedono entro il termine stabilito al pagamento dei contributi o premi dovuti alle gestioni previdenziali ed assistenziali, ovvero vi provvedono in misura inferiore a quella dovuta, sono tenuti:

Verifiche Cartelle Equitalia

Analizza le cartelle esattoriali di Equitalia SPA al fine di verificare eventuali profili di illegittimità nel contenuto e nei calcoli effettuati per la liquidazione delle imposte al fine di richiedere la riduzione delle somme richieste o l’annullamento della cartella

a) nel caso di mancato o ritardato pagamento di contributi o premi, il cui ammontare è rilevabile dalle denunce e/o registrazioni obbligatorie, al pagamento di una sanzione civile, in ragione d'anno, pari al tasso ufficiale di riferimento maggiorato di 5,5 punti; la sanzione civile non può essere superiore al 40 per cento dell'importo dei contributi o premi non corrisposti entro la scadenza di legge;

b) in caso di evasione connessa a registrazioni o denunce obbligatorie omesse o non conformi al vero, cioè nel caso in cui il datore di lavoro, con l'intenzione specifica di non versare i contributi o premi, occulta rapporti di lavoro in essere ovvero le

retribuzioni erogate, al pagamento di una sanzione civile, in ragione d'anno, pari al 30 per cento; la sanzione civile non può essere superiore al 60 per cento dell'importo dei contributi o premi non corrisposti entro la scadenza di legge.

Qualora la denuncia della situazione debitoria sia effettuata spontaneamente prima di contestazioni o richieste da parte degli enti impositori e comunque entro dodici mesi dal termine stabilito per il pagamento dei contributi o premi e sempreché' il versamento dei contributi o premi sia effettuato entro trenta giorni dalla denuncia stessa, i soggetti sono tenuti al pagamento di una sanzione civile, in ragione d'anno, pari al tasso ufficiale di riferimento maggiorato di 5,5 punti; la sanzione civile non può essere superiore al 40 per cento dell'importo dei contributi o premi, non corrisposti entro la scadenza di legge.

9. Dopo il raggiungimento del tetto massimo delle sanzioni civili nelle misure previste alle lettere a) e b) del comma 8 senza che si sia provveduto all'integrale pagamento del dovuto, sul debito contributivo maturano interessi nella misura degli interessi di mora di cui all'articolo 30 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, come sostituito all'articolo 14 del decreto legislativo 26 febbraio 1999, n. 46.

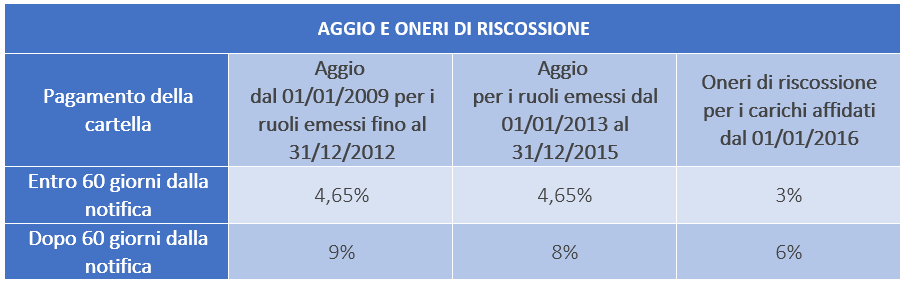

Compenso di riscossione (Aggio)

Riferimenti normativi:

- Art. 17 Dlgs 112/1999: l’aggio è determinato in misura percentuale delle somme iscritte a ruolo e dei relativi interessi di mora.

- Legge n. 2 del 28/01 /2009: l’attività degli agenti della riscossione è remunerata con un aggio a carico del debitore pari all’8% (9% per i ruoli emessi fino al 31 dicembre 2012) delle somme iscritte a ruolo riscosse e dei relativi interessi di mora.

- D.L. n. 201 /2011 l’aggio è sostituito da un rimborso all’Agente della riscossione dei costi fissi risultanti dal bilancio certificato.

- E’ prevista l’emanazione di un decreto del Ministero dell’economia e delle finanze per calcolare annualmente il rimborso delle somme iscritte a ruolo riscosse e dei relativi interessi di mora in misura percentuale.

La misura dell’aggio varia in base ai termini del pagamento, è pari a:

- 4,65% delle somme iscritte a ruolo, in caso di pagamento entro 60 giorni dalla notifica della cartella;

- 8% delle somme iscritte a ruolo più gli interessi di mora per pagamenti oltre 60 giorni dalla notifica.

(D.Lgs. del 24/09/2015 n. 159 art. 9) Il decreto di attuazione della delega fiscale ha stabilito che, a partire dai carichi affidati all’Agente della riscossione dal1° gennaio 2016, l’aggio è sostituito dagli “oneri di riscossione”, che sono dovuti per il funzionamento del servizio nazionale di riscossione, con una significativa riduzione dei costi per il cittadino:

- 3% delle somme iscritte a ruolo, in caso di pagamento entro 60 giorni dalla notifica della cartella;

- 6% delle somme iscritte a ruolo più gli interessi di mora per pagamenti oltre 60 giorni dalla notifica.

Base di calcolo: somme iscritte a ruolo + interesse di mora + sanzioni + ulteriori somme aggiuntive, con la sola esclusione delle spese di notifica (art. 17, comma 1 D.lgs 112/1999).

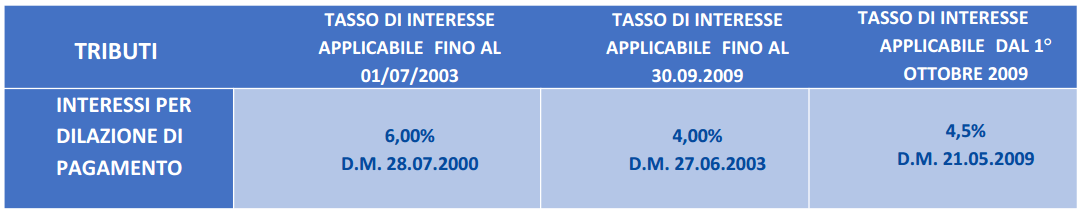

Interessi per dilazione di pagamento

Riferimenti normativi:

- Art. 21 del D.P.R. n. 602/1973: gli interessi di dilazione sono dovuti in caso di rateazione del debito iscritto a ruolo e applicati sulle singole rate, secondo un tasso annuo fissato da un decreto.

- Art. 3 del D.M. 21 maggio 2009 (vigente): gli interessi per dilazione di pagamento, sono dovuti annualmente nella misura del 4,5% per le dilazioni concesse a decorrere dal 1° ottobre 2009.

Il tasso di dilazione applicato per il rateizzo dei contributi INPS ed i premi INAIL è diverso rispetto ai tributi.

Attualmente, dal 10 settembre 2014, il tasso utilizzato è pari al 5,5%.

Profili di Illegittimità

1. Considerazioni sull'anatocismo tributario

- La materia dell’anatocismo è regolata dall’art. 1283 del Codice Civile: «In mancanza di usi contrari, gli interessi scaduti possono produrre interessi solo dal giorno della domanda giudiziale o per effetto di convenzione posteriore alla loro scadenza, e sempre che si tratti di interessi dovuti almeno per sei mesi».

- Gli interessi di mora sono calcolati in base all’ art. 30 DPR 602/1973: «Decorso inutilmente il termine previsto dall'articolo 25, comma 2, sulle somme iscritte a ruolo, esclusi le sanzioni pecuniarie tributarie e gli interessi (D.L. 70/2011 ), si applicano, a partire dalla data della notifica della cartella e fino alla data del pagamento, gli interessi di mora al tasso determinato annualmente con decreto del Ministero delle finanze con riguardo alla media dei tassi bancari attivi.»

- L’art. 20 DPR 602/1973 stabilisce: “Sulle imposte o sulle maggiori imposte dovute in base alla liquidazione ed al controllo formale della dichiarazione od all’accertamento d’ufficio si applicano, a partire dal giorno successivo a quello di scadenza del pagamento e fino alla data di consegna al concessionario dei ruoli nei quali tali imposte sono iscritte, gli interessi al tasso del cinque per cento annuo.”

- La Legge 106 del 07/07/2011 art. 7 comma 2 sexies e 2 septies sancisce però che: Se il ruolo è stato consegnato successivamente al 13 luglio 2011 le sanzioni e gli interessi di ritardata iscrizione a ruolo vengono esclusi dal calcolo degli interessi di mora.

Anatocismo degli interessi di mora

Calcolo precedente alla L. 106 del 07/07/2011 art. 7 comma 2 sexies e 2 septies

Il ruolo è costituito dalle somme che risultano dovute dal contribuente a seguito di controlli:

- tributo

- sanzioni

- interessi di ritardata iscrizione a ruolo

Equitalia calcolava gli interessi di mora su tutte le somme iscritte a ruolo che includono anche gli interessi di ritardata iscrizione a ruolo e le sanzioni, pertanto applica interessi su altri interessi (anatocismo).

In tal caso, potrei comunque recuperare l’anatocismo calcolato sui ruoli consegnati prima del 13 luglio 2011

*Anatocismo

Per quanto riguarda le sanzioni, l’esclusione dell'applicabilità dell'interesse di mora va operata anche per tener conto della disposizione dell’art. 2 comma 3 del D.Lgs. 18 dicembre 1997, n. 472 che stabilisce testualmente che: “La somma irrogata a titolo di sanzione non produce interessi.”

2. Compenso di riscossione - Aggio

L’ Art. 17 DLGS 112/1999 stabilisce che l’aggio è determinato in misura percentuale delle somme iscritte a ruolo riscosse e dei relativi interessi di mora.

*Anatocismo

Ragioni legate alla concreta capacità contributiva del debitore vorrebbero che l’aggio fosse calcolato soltanto sul debito tributario escludendo:

- Interessi di ritardata iscrizione a ruolo

- Somme aggiuntive

- Sanzioni

- Interessi INPS e INAIL

- Interessi di mora tributo

- Interessi di mora contributo

Si attende ancora il decreto ministeriale del Ministro dell'economia e delle Finanze che determini la percentuale da applicare per il rimborso dei costi fissi risultanti dal bilancio certificato.

RIbadiamo che per quanto riguarda le sanzioni, l’esclusione dell'applicabilità dell'aggio va operata anche in virtù del richiamato art. 2 comma 3 del D.Lgs. 18 dicembre 1997, n. 472: “La somma irrogata a titolo di sanzione non produce interessi.”

3.1 Anatocismo degli interessi di dilazione TRIBUTI

Nell’applicazione degli interessi di dilazione sulle somme rateizzate Equitalia pratica Anatocismo Tributario poiché applica gli interessi di dilazione anche sugli interessi di ritardata iscrizione a ruolo e sulle sanzioni.

*Anatocismo

3.1 Anatocismo degli interessi di dilazione CONTRIBUTI INPS INAIL

Per quanto concerne la capitalizzazione di tutte le somme richieste a titolo di contributi Inps, Premi INAIL, somme aggiuntive e interessi di mora, in questo caso l’illegittimità è ancora più grave dato che vengono capitalizzati anche gli interessi di mora prodotti sui premi e contributi.

Se il fine del legislatore, con la modifica dell’art. 30, D.P.R. 602/1973, è stato quello di porre un freno all’applicazione dell’anatocismo tributario, non capiamo per quale motivo quest’ultimo possa continuare ad essere applicato avendo riguardo ai contributi INPS e ai premi INAIL.

*Anatocismo

4. Contenuto della cartella

La cartella deve riportare le formule e le aliquote applicate per il calcolo degli interessi di mora al fine di permettere il riscontro da parte del contribuente.

Riferimenti Giurisprudenziali:

Corte di Cassazione Civile – sez. tributaria - sentenza n. 4516 del 21 .03.2012: “l’operato dell’ufficio era ricostruibile attraverso difficili indagini dovute anche alla vetustà della questione che non competevano al contribuente che vedeva, così, violato il suo diritto di difesa. Tale ratio decidendi, secondo cui il computo degli interessi è criptico e non comprensibile anche in ragione del lungo periodo considerato, non è incisa né dalle considerazioni svolte dalla ricorrente a proposito della non necessità della motivazione della cartella derivante da una sentenza passata in giudicato (principio, peraltro, affermato dalla CTR, in riferimento ai “presupposti”) né dal solo richiamo all’art. 20 del DPR n. 602 del 1973, venendo in rilievo non la spettanza degli interessi, ma, proprio, il modo con cui è stato calcolato il totale riportato nella cartella”.

Cassazione Civile sez. VI-T, Ordinanza n. 8934 del 17 aprile 2014, ancora in tema di adeguata

motivazione della cartella di pagamento: “Conformemente all’orientamento della Corte Costituzionale (cfr. sentenza 229/99 e ordinanza 117/00), questa Corte ha avuto modo di precisare, con giurisprudenza dalla quale non vi è motivo qui per discostarsi, che l’obbligo di una congrua, sufficiente ed intelligibile motivazione non può essere riservato ai soli avvisi di accertamento della tassa (per i quali tale obbligo è ora espressamente sancito dall’art. 71, comma secondo bis, del D.Lgs. 15 novembre 1993, n. 507, comma aggiunto dall’art. 6 del D.Lgs. 26 gennaio 2001, n. 32), atteso che alla cartella di pagamento devono ritenersi comunque applicabili i principi di ordine generale indicati per ogni provvedimento amministrativo dall’art. 3 della Legge 7 agosto 1990, n. 241 (poi recepiti, per la materia tributaria, dall’art. 7 della Legge 27 luglio 2000, n. 212), ponendosi, una diversa interpretazione, in insanabile contrasto con gli artt. 3 e 24 Cost., tanto più quando tale cartella non sia stata preceduta da un motivato avviso di accertamento (ex plurimis, Cass. 15638/04)”. (Corte di Cassazione, sezione V civile, sentenza 16 dicembre 2009, n. 26330)

Le cartelle che non dettagliano puntualmente il conteggio degli interessi e le aliquote applicate alle varie annualità sono affette da nullità. Per la Cassazione si tratta di atti lesivi del diritto alla difesa del contribuente e a nulla vale che l’iter dell’accertamento si già giunto a conclusione ed il contribuente stesso informato.

4. Piano di Rateizzo

Riferimenti normativi: La rateazione delle somme iscritte a ruolo è disciplinata dall’articolo 19 del D.P.R. n. 602/1973: Se il cittadino si trova in difficoltà a saldare il debito in un’unica soluzione può chiedere a Equitalia di pagare a rate le somme iscritte a ruolo. Alla luce delle recenti disposizioni normative (decreto legge n.69/2013 convertito con modificazioni dalla legge n. 98/2013) è possibile chiedere:

- Un piano di rateazione ordinario fino a un massimo di 72 rate mensili (6 anni);

- Un piano di rateazione straordinario fino a un massimo di 120 rate mensili (10 anni), nei casi di grave e comprovata situazione di difficoltà legata alla congiuntura economica ed estranea alla propria responsabilità.

Il piano di rateizzo «alla francese», una scelta discrezionale di Equitalia: l’adozione del modello di ammortamento c.d. “alla francese” non è prescritta da alcuna norma, ma è stata stabilita discrezionalmente da Equitalia con l’emanazione della Direttiva di gruppo DSR/NC/2008/012 del 27 marzo 2008 avente ad oggetto: «Istruzioni applicative in materia di rateazione delle somme iscritte a ruolo».

I tassi effettivi del piano di ammortamento «alla francese» sono più alti di quelli contrattuali.

Il modello alla “francese” prevede l’applicazione di rate costanti in cui la quota capitale aumenta progressivamente mentre la quota interessi decresce: quando la cadenza

Fatturazione Elettronica

Piattaforma in cloud gratuita dedicata alla fatturazione elettronica per inviare, ricevere e conservare le tue fatture sia B2B che verso la pubblica amministrazione tramite il Sistema di Interscambio SdI secondo narma di legge.

dei pagamenti è mensile, o basata su frazioni di anno (bimestrale, trimestrale, semestrale), la corresponsione anticipata delle rate rispetto alla scadenza annuale innalza il costo effettivo del finanziamento al di sopra del tasso stabilito contrattualmente.

Il piano di ammortamento “alla francese”, secondo alcuni autori, nasconderebbe interessi

anatocistici vietati dalla legge che renderebbero il contratto nullo.

In questo senso, la Sentenza di Appello del Tribunale di Milano del 30 ottobre 2013 Dr.ssa Riva Crugnola:

“Nel contratto di mutuo sono nulle le clausole di determinazione degli interessi che, pur apparendo di per sé analitiche si risolvono, da un punto di vista matematico-finanziario, in enunciati non danti luogo ad una univoca applicazione ma richiedenti la necessità di una scelta applicativa tra più alternative possibili, ciascuna delle quali comportante l’applicazione di tassi di interessi diversi: tali clausole sono nulle per indeterminatezza o indeterminabilità del loro oggetto, ex artt. 1418, 1346 cc. Tale indeterminatezza non comporta la nullità dell’intero contratto ma la sostituzione di diritto della sola clausola nulla ex art.1284 cc, terzo comma, per cui gli interessi saranno dovuti nella misura legale”.

Illegittimità nell’applicazione del modello «alla francese» di Equitalia: tasso ultralegale, scarsa informazione e trasparenza:

- Il piano di ammortamento «alla francese» comporta sempre, nel caso di rate infrannuali, l’innalzamento del tasso effettivo del rateizzo per il debitore al di sopra del tasso stabilito per legge dall’articolo 19 del D.P.R. n. 602/1973

- Equitalia costruisce il piano di rateizzo richiesto dal contribuente includendo nella dilazione anche il pagamento degli interessi di mora su tributie dell’aggio (non capitalizzati) determinando un ulteriore forte innalzamento del TAEG rispetto al tasso previsto dalla legge. Infatti, questi devono essere considerati alla stregua di spese collegate al rateizzo. TAE (Tasso effettivo pagato) > TAN (tasso stabilito dalla legge)

- Equitalia utilizza una forma tecnica di ammortamento non consona alla prassi e differente da quella classica «alla francese» e non riproducibile da parte del contribuente.

- Assoluta opacità delle informazioni fornite nella copia dell’accettazione del rateizzo rilasciata al contribuente

6. Anatocismo in caso di ritardato pagamento della rata

Il pagamento in ritardo di una rata comporta l’applicazione del tasso di mora sull’intera rata comprensiva di interessi generando anatocismo.

7. Calcolo delle somme aggiuntive INPS

Come precedentemente esposto, la materia è regolata dall’Art. 116 comma 8 lett. a) e b) Legge

388/2000 che definisce la modalità di calcolo delle somme aggiuntive.

Abbiamo riscontrato che nella formula è aggiunto un numero di giorni pari a 60 che corrispondono al tempo che ho per pagare la cartella senza ulteriori addebiti.

Ciò significa che anche se io pago poniamo il caso il giorno successivo dalla notifica della cartella, mi verranno addebitati dall’INPS 60 giorni di sanzioni in più.

Tale modalità appare illegittima e non contemplata dalla legge.

Competenza Giurisdizione

La giurisdizione della Commissione tributaria è regolata dai Decreti Legislativi n. 545 e 546 del 31 dicembre 1992. Ad oggi tale giurisdizione comprende: tutte le controversie aventi ad oggetto i tributi di ogni genere o specie.

Ciò determina che in linea di principio alle commissioni tributarie sono devolute tutte le lite relative ai tributi, comprese le sovraimposte, le addizionali e le misure cautelari.

Ordinanza Cassazione sezioni unite 9 luglio 2014 n. 15593

Nel dibattito in corso è intervenuta l’Ordinanza della Cassazione a sezioni unite del 9 luglio 2014 n. 15593.

La vicenda oggetto della decisione trae origine dalla richiesta di risarcimento ad Equitalia Spa dei danni patiti a seguito di un provvedimento di fermo ritenuto illegittimo.

Nel caso di specie la Corte ha stabilito che se la domanda del contribuente ha ad oggetto un comportamento asseritamente illecito della pubblica amministrazione la controversia deve essere attribuita alla cognizione dell’autorità giudiziaria ordinaria poiché la stessa riguarda una posizione sostanziale di diritto soggettivo del tutto indipendente dal rapporto tributario.

In base a tale Ordinanza, l’azione da esperire presso il giudice ordinario è quella dell’accertamento delle illegittimità con conseguente rideterminazione delle somme dovute previa detrazione di quanto corrisposto in più del dovuto. In tali casi il termine non è quello dei 60 gg. per i tributi o 40 per i contributi ma segue quello ordinario stabilito per fatto illecito o indebito arricchimento.

Comunque, la questione è del tutto nuova ed inesplorata e non risultano pronunciamenti giurisprudenziali di merito sul tema.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Commento all'ordinanza del Tribunale di Potenza del 04.01.2016

Sulle illegittimità dei calcoli effettuati nella cartella di pagamento sussiste la giurisdizione del giudice ordinario. L'impugnazione della cartella può essere fatta valere in qualsiasi momento anche ben oltre i termini decadenziali di legge.

- Dall’aggio al compenso di riscossione: profili di illegittimità della cartella di pagamento

L'articolo analizza, alla luce della più recente giurisprudenza di merito, i profili di illegittimità dell’aggio applicato da Equitalia, nella misura in cui, essendo tale compenso commisurato in percentuale fissa sulle somme iscritte a ruolo, esso possa assumere importi esorbitanti, svincolati dall’attività effettivamente svolta dal concessionario.

- Modalità di calcolo degli interessi di mora nella cartella di pagamento

Una approfondita analisi della metodologia di calcolo degli interessi di mora effettuata da Equitalia e come invece andrebbero correttamente calcolati.