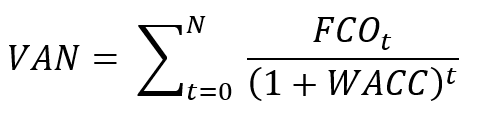

VAN - Valore Attuale Netto

Il VAN di un progetto è il valore attuale dei flussi di cassa operativi che il progetto genera, flussi calcolati al netto degli investimenti previsti ed attualizzati al costo del capitale.

Definizione

Da un punto di vista puramente finanziario, ogni attività economica, progetto di investimento e decisione strategica aziendale deve essere finalizzata alla creazione di valore per gli azionisti ed al mantenimento degli impegni sottoscritti con i finanziatori, ovvero deve accrescere il valore delle quote degli azionisti e consentire il rimborso dei finanziamenti ricevuti da soggetti terzi nei tempi e con le remunerazioni previste. Non solo, la misura del valore creato per gli azionisti ed i finanziatori deve essere adeguata, ovvero deve rispettare specifici criteri e remunerare in maniera equa i soggetti convolti. In particolare, gli azionisti devono ottenere un rendimento commisurato al profilo di rischio del progetto ed i finanziatori devono essere remunerati a condizioni di mercato. In mancanza di adeguati ritorni per azionisti e finanziatori, verrebbe meno la convenienza per i soggetti coinvolti di sostenere l’attività o il progetto di investimento.

Il calcolo del Valore Attuale Netto (VAN) di un progetto di investimento consente di rispondere in maniera oggettiva alle seguenti domande:

- Il progetto crea valore?

- Quanto valore crea?

- Il valore creato è adeguato?

In definitiva, mediante il calcolo del VAN, il management è in grado di prendere una decisione consapevole sull’opportunità di intraprendere o meno il progetto.

Il metodo può essere indifferentemente applicato alla valutazione di progetti di start-up oppure di specifici investimenti per aziende esistenti, nel qual caso verrà quantificato il valore incrementale generato dal progetto intrapreso.

- In una prospettiva finanziaria, il ritorno di un investimento si manifesta solo nel momento in cui questo produce entrate finanziarie. Bisogna quindi prendere in considerazione i flussi di cassa, messi in luce dal rendiconto finanziario, e non i ricavi di competenza. Bisogna inoltre considerare con precisione il momento in cui ciascuna entrata si manifesta. In altri termini, la variabile temporale è una componente essenziale dell’analisi. Per la teoria finanziaria (oltre che per il senso comune), c’è differenza tra l’incassare un euro oggi o incassarlo tra un anno, una differenza proprio in termini di valore.

- Esistono attività economiche e progetti di investimento alternativi che garantiscono rendimenti uguali o magari superiori ed in qualsiasi momento potrei decidere di dedicarmi a questi anziché a quello che avevo inizialmente concepito. Pertanto, il rendimento che mi aspetto di ottenere dal progetto che sto valutando deve essere opportunamente raffrontato con il ritorno garantito da progetti ad esso comparabili, ovvero che presentano lo stesso profilo di rischio. Se il rendimento del mio progetto è superiore a quello offerto da attività comparabili, allora mi conviene portarlo avanti, ovvero il progetto crea valore. Se il progetto offre un certo ritorno economico ma questo risulta inferiore a quello di progetti alternativi, sto comunque distruggendo valore, anziché crearne.

Le decisioni aziendali prese tramite il calcolo del VAN tengono perfettamente conto delle considerazioni fin qui esposte.

La valutazione di un progetto di investimento

Vediamo come procedere operativamente per valutare la convenienza di un investimento.

Nell’ottica prospettica del business planning, occorre redigere un piano finanziario analitico che consenta di prevedere l’andamento nel corso degli anni delle grandezze patrimoniali, economiche e finanziarie coinvolte nella realizzazione del progetto. In altri termini occorre redigere prospetti di Stato Patrimoniale, Conto Economico e Rendiconto Finanziario previsionali, in cui si darà rappresentazione (sia pure sotto forma di valori attesi) del profilo dei costi/ricavi generati dal progetto, delle attività patrimoniali necessarie alla sua realizzazione e delle fonti di finanziamento alle quali si prevede di attingere.

Ai fini della valutazione del progetto di investimento, la redazione del piano finanziario ha lo scopo di quantificare anno per anno l’ammontare delle risorse finanziarie che il progetto genera, da considerare naturalmente al netto delle risorse immesse (ovvero degli investimenti). Le risorse generate dal progetto potranno essere liberamente impiegate per remunerare gli azionisti ed i finanziatori. Una volta quantificate, in termini di flussi di cassa, e tenendo conto della loro collocazione temporale, si tratta di capire se l’ammontare di queste risorse è sufficiente ad offrire una remunerazione adeguata ai soggetti coinvolti oppure no.

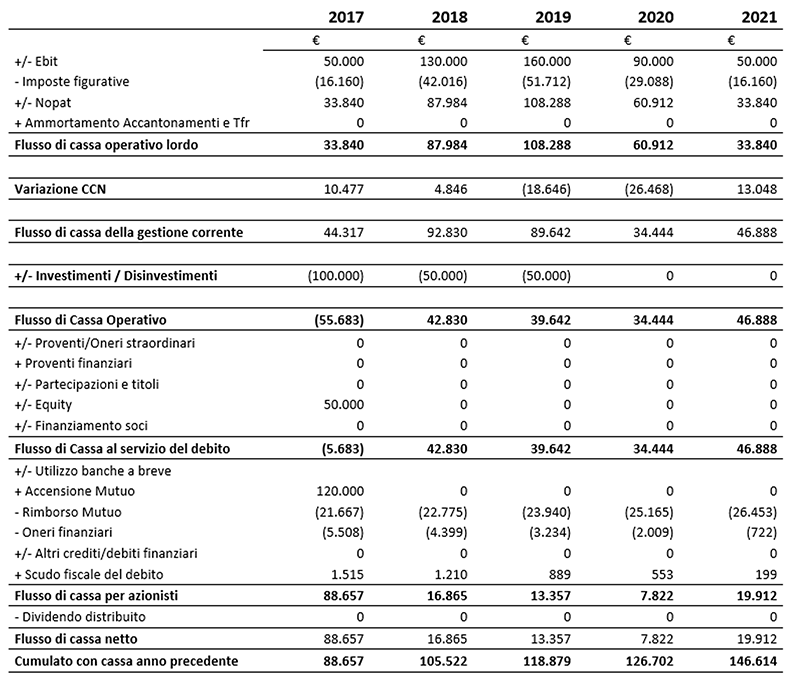

Immaginiamo di voler lanciare un progetto di start-up nel 2017, e di dover a tal fine sostenere un investimento complessivo di € 200.000, di cui € 100.000 da subito e la rimanente parte nei due anni successivi. Immaginiamo inoltre di finanziare gli investimenti in parte con capitale proprio (€ 50.000 versati nel 2017) ed in parte mediante finanziamento bancario (€ 120.000) erogato anch’esso nel corso del primo anno di attività. Prevediamo infine che l’attività cominci fin dal 2017 a generare profitti e che quindi il fabbisogno residuo per la realizzazione degli investimenti venga coperto proprio dalle risorse generate dall’attività corrente.

Inizio progetto: anno 2017

Investimento in immobilizzazioni

€ 100.000 anno 2017

€ 50.000 anno 2018

€ 50.000 anno 2019

Supponiamo di redigere un piano finanziario analitico per i primi 5 anni di attività e di pervenire quindi al seguente prospetto di rendiconto finanziario previsionale. Lo schema utilizzato consente di evidenziare una grandezza che risponde perfettamente alle esigenze di analisi fin qui esposte: il Flusso di Cassa Operativo, che rappresenta proprio l’ammontare delle risorse generate dall’attività operativa (al netto degli investimenti) destinabili alla remunerazione degli azionisti e dei finanziatori.

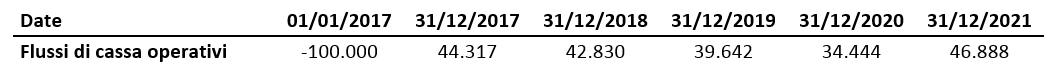

Si definisce VAN del progetto la sommatoria dei valori attuali al momento della valutazione dei flussi di cassa operativi che l’attività è in grado di generare in un orizzonte temporale dato. Nel nostro caso, assumiamo come momento della valutazione l’inizio dell’anno 2017 e come orizzonte temporale i 5 anni di attività rappresentati nel piano finanziario previsionale. Riportiamo di seguito i flussi di cassa operativi in relazione al momento temporale in cui questi si realizzano:

Come si può evincere dal rendiconto riportato in precedenza, i flussi di cassa operativi sono calcolati già al netto delle uscite legate agli investimenti. Con riferimento al flusso di cassa operativo del primo anno di attività (negativo per un totale di € -55.683) abbiamo ipotizzato che l’esborso legato all’investimento venga effettuato immediatamente, all’inizio del periodo di previsione, ovvero al 1 gennaio 2017 e che, invece, il ritorno dell’investimento, inteso come flusso di cassa generato dalla gestione corrente (€ 44.317) divenga disponibile non prima della chiusura dell’anno. Il flusso di cassa operativo totale per l’anno 2017, come espresso dal rendiconto finanziario annuale, è dato dalla somma dell’investimento iniziale e del flusso di cassa della gestione corrente. Occorre tener presente che la rappresentazione che ci occorre per calcolare correttamente il VAN deve far riferimento agli istanti temporali in cui i flussi si manifestano, a differenza del rendiconto annuo che fa riferimento all’intero arco dell’anno anziché ad istanti di tempo determinati ed esprime la somma di tutti i flussi di cassa ottenuti nell’intervallo temporale di un anno. Per gli anni successivi, stiamo supponendo, in maniera analoga, che ciascun flusso di cassa indicato (che è il frutto della dinamica di entrate ed uscite avvenute durante tutto l’arco dell’anno) divenga disponibile al 31/12 del relativo anno.

Tasso di attualizzazione

Attualizzare il valore di somme di denaro (in entrata o in uscita), la cui realizzazione avviene in tempi futuri rispetto al momento dell’attualizzazione, significa calcolare il valore di quelle stesse somme ad una data di valutazione antecedente a quella/e in cui esse si realizzano. Nei più comuni modelli di attualizzazione impiegati, ciò richiede la definizione di un tasso di attualizzazione che ci consenta di trasformare, ad esempio, il valore dei € 34.444 che prevediamo di ottenere al 31/12/2020 nel loro controvalore alla data di valutazione (01/01/2017).

Nel corretto dimensionamento del tasso di attualizzazione entrano in gioco diverse considerazioni, per le quali si rimanda a specifica trattazione. Per gli scopi del presente lavoro, possiamo concludere che se si sceglie come tasso di attualizzazione il costo medio ponderato del capitale (WACC) si ottiene un valore attuale dei flussi previsionali che consente di prendere una decisione consapevole circa la convenienza economica del progetto ed inoltre di quantificare in termini monetari il valore reale che il progetto genera rispetto ad investimenti alternativi.

Il WACC, infatti, non è che una media (ponderata) del rendimento richiesto dagli azionisti (che equivale al ritorno medio offerto da investimenti con lo stesso profilo di rischio) e della remunerazione che va riconosciuta ai finanziatori in termini di interessi sul debito. Se allora il VAN del progetto è positivo, vuol dire che l’attività crea valore e ne crea in misura adeguata, ovvero in quantità pari o superiore al rendimento offerto da investimenti comparabili. Se il VAN è pari a zero non vuol dire che l’attività è a rendimento nullo, bensì che offre un rendimento esattamente in linea a quello di attività comparabili, ovvero pari al WACC. Nel caso in cui, invece, il VAN sia minore di zero, il progetto offre un rendimento inferiore a quello richiesto dagli investitori, che pertanto avrebbero maggiore convenienza a scegliere progetti alternativi, giacché il nostro non garantirebbe una remunerazione equa ovvero potrebbe nel caso peggiore comportare perdite rispetto alle risorse investite.

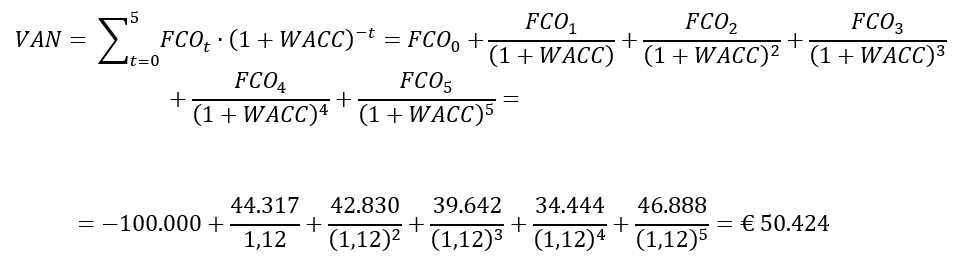

Supponendo che il WACC sia pari al 12%, il VAN può essere calcolato come segue. Misurando il tempo in anni, il momento della valutazione (01/01/2017) corrisponderà all’istante t = 0, il momento di chiusura dell’anno 2017 corrisponderà a t = 1, il 31/12/2018 sarà t = 2 e così via.

Si avrà pertanto:

L’analisi del valore attuale netto conferma in definitiva che il progetto risulta conveniente in quanto crea valore in misura superiore a quanto offerto da investimenti alternativi il cui costo-opportunità del capitale è pari al 12%.

Conclusioni

Il VAN consente di misurare in termini monetari il valore creato da un progetto di investimento ed individua inoltre un criterio oggettivo per stabilire se conviene intraprendere il progetto oppure no. Richiede tuttavia la definizione di uno standard di redditività attesa (il WACC), doppiamente interpretabile come rendimento offerto da investimenti alternativi oppure come costo del capitale, ovvero la remunerazione attesa da azionisti e finanziatori.

Copyright 2021 © Cloud Finance Srl - riproduzione riservata