Il calcolo del WACC - Weigthed Average Cost of Capital

Il WACC è il costo medio ponderato delle risorse attraverso le quali l’azienda si finanzia, ossia la media ponderata dei “costi” del capitale di rischio e del capitale di debito, tenuto conto di operazioni come ad es. immissioni o aumenti di capitale sociale, debiti bancari, obbligazioni, finanziamento soci ecc. (con esclusione delle passività che non comportano interessi come i debiti v/fornitori). Per costo si intende la remunerazione che i soggetti che apportano le risorse si attendono in quanto finanziatori dell’azienda ovvero la soglia minima di rendimento accettabile ai fini della profittabilità o della scelta di effettuare o meno un investimento.

Maggiore è il profilo di rischio, maggiore sarà il livello di rendimento atteso dai finanziatori e più alto sarà il WACC.

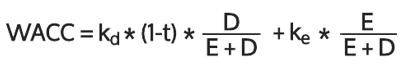

Il WACC può essere determinato con la seguente relazione:

kd * (1-t) = costo del debito al netto della fiscalità (tasso di interesse pagato al netto della deducibilità fiscale degli oneri finanziari)

D = valore del debito gravato da interessi

E = valore dell’Equity (patrimonio netto)

ke = costo del capitale proprio o di rischio

D/(D + E) = è il peso del capitale di terzi sul totale delle fonti

E/(D + E) = è il peso del capitale proprio sul totale delle fonti

Il WACC viene utilizzato per attualizzare i flussi di cassa operativi ai fini della valutazione d’azienda con il metodo del Discounted Cash Flow e per il calcolo del VAN di un progetto.

Il progetto risulterà conveniente se il rendimento del progetto risulterà superiore al WACC, ovvero se il VAN del progetto sarà positivo (le due condizioni sono equivalenti). In questo caso si potrà concludere che l’investimento conviene semplicemente perché offre una remunerazione superiore a quello di investimenti alternativi aventi pari grado di rischio.

Perché attualizzare i flussi?

Facciamo un esempio. Secondo il piano industriale l’azienda Alfa prevede un flusso di cassa operativo previsionale per l’anno n+1 di € 105.000. Un soggetto è interessato ad acquistare l’azienda e a valutarla secondo il metodo del Discounted cash flow. Per fare ciò dobbiamo riportare il flusso di cassa n+1 al valore di oggi attraverso la formula dello sconto ad un tasso determinato dal WACC.

Perché devo scontare il flusso di cassa operativo a tale tasso? Il WACC appresenta la remunerazione che i finanziatori dell’azienda si aspettano e che otterrebbero da un’altra azienda avente il medesimo grado di rischio. Poniamo che il WACC sia il 5%. Ciò vuol dire che per ottenere € 105.000 al 5% tra un anno dovrei investire oggi € 100.000. Quindi, considerando per semplicità un solo anno di entrate finanziarie, per acquistare l’azienda la somma che dovrei sborsare oggi sarebbe di € 100.000. Se dovessi pagare anche un euro in più l’investimento non sarebbe redditizio dato che potrei investire nell’altra azienda che ha il medesimo grado di rischio sborsando sempre € 100.000.

Il costo del capitale proprio

Il costo del capitale proprio viene calcolato sulla base della formula del “Capital Asset Pricing Model”, un modello matematico uniperiodale che determina il costo del capitale quale somma del rendimento di titoli a rischio nullo e di un premio per il rischio a sua volta dipendente dalla rischiosità sistematica dell’azienda oggetto di valutazione (misurato con un coefficiente detto beta). Tale tasso esprime il rendimento/opportunità di investimenti alternativi del solo capitale di rischio effettuato in imprese comparabili ovvero con il medesimo rischio.

Se per esempio tale tasso è pari al 5% vuol dire che l’investimento in tale azienda mi deve dare un rendimento almeno del 5% dato che potrei ottenerlo investendo in altre imprese che hanno lo stesso profilo di rischio.

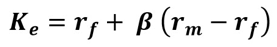

La formula del CAPM è la seguente:

Rf = rendimento netto di investimenti o titoli privi di rischio, in Italia viene preso come riferimento il Btp a 10 anni al netto della ritenuta fiscale;

(Rm - Rf) = ERP Equity risk premium rappresenta il premio per il rischio di mercato, ossia la differenza tra il rendimento atteso del mercato azionario ed il rendimento dell’attività priva di rischio. Nella pratica tale valore è determinato prendendo in considerazione degli studi statistici effettuati da diversi autori a livello internazionale ed i più accreditati in tal senso sono quelli elaborati su medie aritmetiche delle serie storiche da Dimson, Marsh e Staunton pubblicati annualmente (alcuni autori prendono in considerazione anche lo studio effettuato dal Prof. Damodaran che però secondo noi è meno rappresentativo di quello effettuato dagli autori precedenti). Il portafoglio di titoli azionari di riferimento su cui calcolare l’ERP può essere quello italiano oppure quello di tutta l’Eurozona in considerazione del fatto che chi investe in Italia ha un portafoglio di alternative riconducibili a tale area geografica. Noi preferiamo considerare quello riferito al solo mercato italiano.

Rm = è il rendimento atteso del mercato azionario

Β = è il coefficiente che quantifica il rischio della singola impresa rispetto a quello medio del mercato. Nella tecnica finanziaria è definito anche come coefficiente di rischio sistematico e indica come varia il rendimento di un titolo al variare del rendimento di tutto il mercato. Questo indice può essere rinvenuto da fonti quali Reuters, Bloomberg, Barra, Merrill Lynch Beta Book, Value Line ecc. Infatti, dalla formula, è facile comprendere che se il beta è pari a 1 ciò vuol dire che l’azienda ha un profilo di rischio allineato alla media del mercato e il costo del capitale sarà pari esattamente al rendimento atteso dei titoli azionari del mercato.

Il beta può assumere i seguenti valori:

beta < 0 l’andamento del titolo è in direzione contraria a quella del mercato. Si tratta però di casi molto rari;

beta=0 l’andamento del titolo non è correlato al mercato e non ha alcuna correlazione con esso;

beta < 1 l’andamento del titolo segue la stessa direzione del mercato, ma con una minore volatilità e, quindi, con un rischio minore;

beta=1 l’andamento del titolo segue esattamente la stessa volatilità del mercato e, pertanto, ha lo stesso rischio;

beta> 1 l’andamento del titolo segue quello del mercato, ma con una maggiore volatilità e, quindi, con un maggior rischio che è influenzato in misura più che proporzionale dall’andamento del mercato.

Esistono però due differenti modelli di beta:

BU Beta Unlevered = si utilizza nella formula direttamente il valore del beta senza effettuare alcuna rettifica

BL Beta Levered = il valore di cui sopra viene rettificato per tenere conto della struttura finanziaria dell’impresa (rapporto di indebitamento D/E) oggetto di valutazione attraverso la seguente formula:

BL = BU*[1 + (1 - t)*D/E]

Il valore del D può essere scelto tra quello lordo o quello al netto delle disponibilità liquide o prontamente liquidabili, definito come posizione finanziaria netta (PFN). A seconda di tale scelta otterremo valori di WACC differenti. La questione della scelta tra il debito lordo o netto verrà approfondita successivamente.

Il Costo del capitale di debito

La componente relativa al costo dell’indebitamento non è di difficile determinazione in quanto è pari al costo medio del denaro per l’azienda oggetto di valutazione. In altre parole è pari alla media ponderata dei tassi di interesse pagati dall'azienda a coloro che prestano denaro nelle diverse forme tecniche (mutui, leasing, scoperti di conto corrente, sconto di fatture ecc.).

Ad esempio:

Mutuo € 50.000 al tasso del 4%

Scoperto di c/c € 100.000 al tasso del 12%

In tal caso il tasso medio applicato sarebbe il 9,3%.

Ricordiamo però che questo assunto è una semplificazione per applicare il modello alle PMI italiane non quotate. Infatti, tale costo dovrebbe essere rappresentato non dal tasso di interesse pagato dall’azienda bensì dal tasso applicato dal mercato del credito in considerazione della sua situazione economico-finanziaria. In tal caso occorrerebbe procedere ad una simulazione di quale giudizio di rating essa potrebbe ottenere, cosa che sappiamo nella realtà essere di difficile determinazione.

Nella formula del costo medio, il costo dell’indebitamento risulta diminuito dalla deducibilità degli interessi passivi, secondo l’aliquota fiscale t. Questo approccio pur essendo quello più utilizzato nella pratica aziendalistica, è assai pericoloso e tende a sottostimare il costo del debito, incrementando il valore finale dell’azienda oppure del singolo investimento. Infatti, ciò comporta l’attualizzazione in perpetuo del beneficio fiscale associato all’indebitamento, senza tenere in adeguato conto che l’azienda potrebbe in futuro presentare delle perdite, oppure potrebbe diminuire l’aliquota fiscale (come è accaduto in Italia). Inoltre, dobbiamo tenere ben presente che in Italia non sempre gli interessi passivi sono deducibili a seguito delle modifiche fiscali apportate alla materia che hanno determinato dal 2008 la deducibilità nel limite del 30% del risultato operativo lordo della gestione caratteristica (ROL).

Una importante regola da seguire sempre, nel caso voglia tenere conto della deducibilità nella formula del WACC, è quella di eliminare tale effetto nel calcolo del flusso di cassa operativo e quindi utilizzare il concetto delle imposte figurative. Se non facessi tale operazione commetterei l’errore di considerare due volte la deducibilità degli oneri finanziari: nei flussi da attualizzare e nel tasso di attualizzazione (WACC). Quindi, se utilizzo la formula classica del WACC devo eliminare dal flusso di cassa operativo la parte che deriva dalla deducibilità degli oneri finanziari (per approfondire: La corretta costruzione ed interpretazione del rendiconto finanziario).

La scelta del debito lordo o netto nel calcolo del WACC

Come abbiamo visto nella formula del WACC è indicato anche il valore del debito dell’impresa (D). La domanda a cui vogliamo dare una risposta è la seguente: il debito va considerato al lordo (D) o al netto delle risorse liquide e prontamente liquidabili (PFN)?

La questione non ha un mero valore accademico dato che tale scelta influenza il tasso e quindi il valore dell’azienda. Possiamo affermare al riguardo una regola generale sempre valida:

Per la scelta tra i due bisogna valutare nella pratica caso per caso. Sicuramente la prima indagine da effettuare è nel merito del valore della cassa: è davvero un valore potenzialmente disponibile per ripagare il debito oppure è vincolato per un determinato scopo come per esempio un investimento futuro? Nel primo caso potrebbe essere utile prendere come riferimento la PFN mentre nel secondo sicuramente no perché il valore della cassa c’è ma è come se non fosse disponibile. La scelta è comunque Importante perché in linea di principio non posso considerare alla stessa stregua due aziende che hanno il medesimo livello di indebitamento ma una con una disponibilità di cassa molto alta e l’altra con una cassa ridotta al minimo. La differenza tra la struttura finanziaria delle due aziende è evidente e ciò non può che comportare un livello di rischio differente.

Quindi dal punto di vista pratico c’è differenza e tale differenza comporterebbe che il finanziatore potrebbe aspettarsi anche una remunerazione minore perché associata ad un rischio minore relativo alla restituzione. Facciamo un esempio.

E = 100 D lordo = 300 PFN = 150

Kd = 5% t = 20% Kd (1-t) = 4%

Come si evince dall’esempio, minore è il valore del debito minore è il valore del WACC. Tale assunto dipende dal fatto che il debito non influenza solo il calcolo del Kd ma anche quello del Ke attraverso il beta ed in particolare del calcolo del beta Levered che tiene conto nella formula del rapporto di indebitamento D/E. Considerando un valore diverso del debito (D) a parità di Equity (E) cambia il Beta levered (BL) (nel nostro caso prendendo in considerazione la PFN il valore diventa più piccolo) il quale influenza il Ke e di conseguenza il valore del WACC. Quindi un diverso livello di indebitamento ha effetto non solo sul Kd ma anche sul costo del capitale dato che la remunerazione attesa del capitale proprio è influenzata dal maggiore o minore rischio che un livello di indebitamento finanziario più alto comporta.

Un altro assunto che deriva dall’esempio di cui sopra è che il livello di indebitamento ha effetto anche sul rendimento atteso del capitale di rischio e non solo su quello di debito. Più l’azienda è indebitata da un punto di vista finanziario più alta sarà la remunerazione richiesta dai soggetti che investono con capitale di rischio, dato che investire in una azienda più indebitata è, in maniera piuttosto naturale, percepito come più rischioso.

Secondo la letteratura il tasso kd è rappresentato dal tasso applicato dal mercato del debito e varia a seconda del rating aziendale. Nell’applicare il modello alle PMI italiane, per calcolare il Kd abbiamo finora ragionato sulla media dei tassi già applicati all’azienda su prestiti già ottenuti. Se invece considerassimo anche la cassa l’azienda avrebbe sul mercato un rating migliore e le banche sarebbero disposte a concedere prestiti ad un tasso migliore. Questo per dimostrare che applicando il modello ad un’azienda quotata il ragionamento di considerare la PFN invece che il D lordo avrebbe un impatto anche sul Kd dato che il mercato del credito, considerando una migliore struttura finanziaria, sarebbe disposto a concedere un finanziamento ad un tasso più basso. Ciò comporterebbe un WACC ulteriormente più basso.

Caso della PFN negativa

Ma come comportarsi se la PFN risulta negativa (è il caso, nemmeno troppo infrequente, in cui le disponibilità liquide o prontamente liquidabili siano maggiori dei debiti finanziari)? Sicuramente nella formula del WACC non posso considerare un valore del D negativo altrimenti commetterei un errore sia concettuale che matematico. Una tale scelta determinerebbe infatti un valore del Kd negativo e ciò non è possibile perché implicherebbe che sarebbe la banca a dover remunerare l’azienda.

Nella letteratura finanziaria in questo caso il valore della PFN viene fissato a zero:

PFN negativa D = 0

Se considero il valore del D pari a zero ciò comporterà che il valore del WACC sarà determinato dal solo valore del Ke; infatti poniamo il caso che:

E = 100

D = 0

Ke = 5%

Kd = 3% t = 0

WACC = kd * (1 - t) * D/(E + D) + ke * E/(E + D) = 3% * 0/100+0 + 3% * 100/100+0 = 3% * 0 + 5% * 1 = 0 + 5% = 5%

Quindi il WACC = Ke

Quindi ricapitolando:

PFN < 0 Kd = 0 WACC = al solo Ke

Ricordiamo inoltre, come abbiamo dimostrato precedentemente, che se l’azienda non è indebitata ciò ha effetti anche sul valore del Ke dato che nella formula per il suo calcolo si utilizza il beta levered che tiene conto del rapporto di indebitamento D/E. Quindi possiamo affermare, che in questo caso il WACC sarà uguale al solo Ke che a sua volta avrà un valore minore per l’effetto che il debito ha sul beta levered.

Ma è corretta una tale impostazione? Come detto in precedenza, per rispondere a tale domanda devo analizzare nel merito la componente delle disponibilità liquide detenute dall’azienda e verificare se potrebbe essere realmente messa a disposizione ed utilizzata per restituire il debito. Possiamo però dire che ci sembra giusto considerare tale disponibilità finanziaria perché altrimenti si metterebbero sullo stesso piano aziende che invece tale disponibilità non le hanno.

Un lettore particolarmente puntiglioso potrebbe però muovere una ulteriore obiezione: ma se nel caso di PFN negativa (disponibilità liquide > debito) assumo sempre un valore del debito D pari a zero non tengo in considerazione aziende che hanno lo stesso debito ma livelli di disponibilità liquide differenti. Per esempio, l’azienda alfa ha proprio una PFN pari a zero (valore del debito uguale a quello della cassa) mentre l’azienda beta ha un valore della cassa di importo superiore al debito. Il profilo di rischio è in questo caso notevolmente differente perché avrei a disposizione delle risorse liquide importanti per coprire eventuali futuri problemi finanziari. La riposta è che, nella determinazione del valore dell’azienda, di queste disponibilità liquide ne tengo comunque conto infatti:

W = VAN + TV attualizzato – PFN + SURPLUS ASSETS = VAN + TV – DEBITO + DISPONIBILITÀ + SURPLUS ASSETS.

Quindi nel caso in cui voglia determinare il valore dell’azienda per addivenire a tale valutazione nella formula utilizziamo proprio la posizione finanziaria netta PFN = Debito – Disponibilità liquide

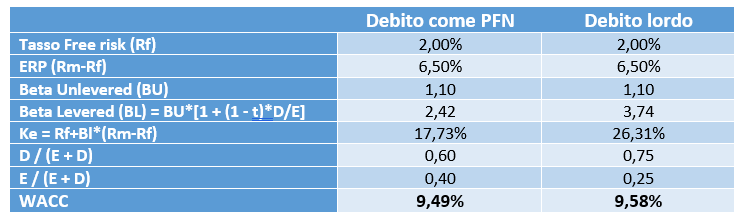

Quale WACC utilizzare, unico per tutti gli anni o specifico per ciascun anno previsionale?

Gli elementi che costituiscono il WACC e che ritroviamo nella formula rappresentano la struttura del capitale dell’impresa e sono calcolati in un dato momento ossia quando pongo in essere una determinata valutazione. Il metodo teoricamente più corretto per definire la struttura del capitale sarebbe quello di determinare, per ogni periodo di analisi, WACC differenti che riflettano la struttura del capitale dell’azienda anno per anno. Infatti, differenti dinamiche aziendali previsionali avranno un impatto sulla struttura del capitale (si pensi ad esempio al caso in cui prevedo un nuovo investimento finanziato con debito bancario che determina una modifica del rapporto D/E) che a loro volta incideranno sul valore del WACC. Nella pratica però il metodo più utilizzato è quello di considerare un WACC unico calcolato in un determinato anno.

Ma qual è l’anno più corretto da prendere in considerazione? Per rispondere a tale domanda dobbiamo preventivamente decidere se la struttura finanziaria che prendo in considerazione debba essere quella attuale (al momento della valutazione) oppure quella ottimale c.d. obiettivo. In quest’ultimo caso le ragioni di una tale scelta risiedono nel fatto che la struttura attuale potrebbe non rispecchiare quella previsionale sulla base della strategia aziendale che l’azienda ha intenzione di attuare per il futuro. Se per esempio, il primo anno si prevede di effettuare un investimento finanziato da debito, la struttura finanziaria sarà senz’altro molto diversa dagli anni successivi in cui tale investimento dispiegherà i suoi effetti positivi in termini di incremento del fatturato e che permetterà da un lato di restituire il debito (e quindi un D sempre minore) e dall’altro di patrimonializzare sempre più l’azienda attraverso gli utili che si determineranno.

Quindi, il consiglio che ci sentiamo di dare è quello di effettuare tale indagine e verificare quale WACC sia quello che maggiormente possa rispecchiare la struttura dell’azienda sulla base delle strategie aziendali che potremmo definire a regime. Il principio basilare ai fini del calcolo del WACC da utilizzare rimane quello della coerenza di esso con la definizione dei flussi di cassa oggetto di attualizzazione. Come sempre l’aspetto più importante è rappresentato dallo sviluppo di un piano industriale che possa rappresentare quanto più fedelmente le previsioni future non perdendo mai di vista il concetto della prudenza nelle valutazioni dei flussi.

Limiti nell'applicazione del WACC

L’utilizzo ed il calcolo del WACC quale tasso per l’attualizzazione dei flussi futuri ha l’indubbio vantaggio di essere un metodo molto utilizzato nella prassi e riconosciuto a livello internazionale. Nello stesso tempo però rileviamo anche dei limiti che sono rappresentati dal fatto che il WACC nasce nei paesi anglosassoni ed è applicato nei mercati internazionali dove vi è una maggiore presenza di aziende quotate o comunque di grandi dimensioni mentre, calandosi nella realtà italiana fatta di piccole o micro aziende, non è facile determinare i singoli valori che lo costituiscono (si pensi alla determinazione del Kd, del beta ecc.).

A parte tali limitazioni ci sembra opportuno, prima di concludere il nostro lavoro, evidenziare come il cuore di tutte le valutazioni che si effettuano ed in particolare avendo riguardo alla determinazione di flussi di cassa previsionali è rappresentato dalla redazione di un piano industriale che contenga dati di forecast quanto più veritieri e coerenti possibili con le reali prospettive di crescita aziendale.

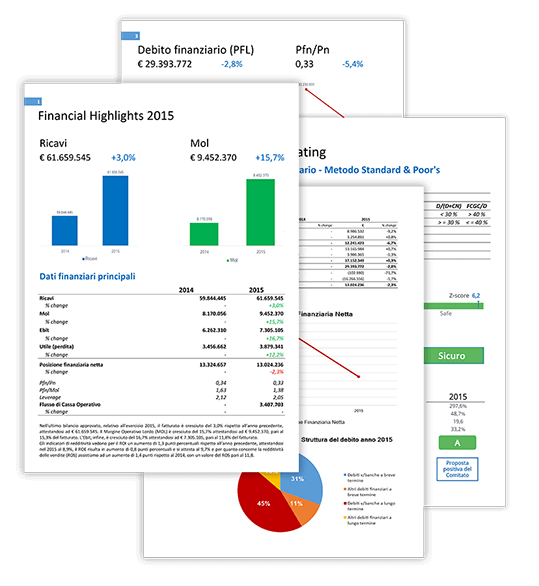

Valutazione Aziendale

Redige automaticamente la perizia di valutazione attraverso tutte le metodologie

Copyright 2021 © Cloud Finance Srl - riproduzione riservata

Ti potrebbe interessare anche:

- Attualizzazione dei Flussi di Cassa Futuri

L’attualizzazione dei flussi di cassa presuppone da un lato la scelta del tasso di attualizzazione e dall’altro quella dei flussi da attualizzare.

- La corretta costruzione ed interpretazione del rendiconto finanziario

Un modello di rendiconto finanziario che rappresenti un utile strumento per la corretta analisi finanziaria attraverso il calcolo del Nopat.

- La scelta dei metodi nella Valutazione aziendale

Descrizione dei vantaggi e degli svantaggi dei metodi di valutazione più utilizzati in Italia ed il loro corretto utilizzo tenendo conto delle specificità del business aziendale

Fatturazione Elettronica

Fatturazione Elettronica Report Imprese

Report Imprese Analisi Centrale Rischi

Analisi Centrale Rischi Gestionale per OCC

Gestionale per OCC Cloud Finance Enterprise

Cloud Finance Enterprise BPilot Tesoreria

BPilot Tesoreria

BPilot Gestionale Aziendale

BPilot Gestionale Aziendale